从理论角度看减税降费政策

2022年7月16日,由中国人民大学中国财政金融政策研究中心主办、财税研究所承办的“中国财政政策论坛2022年第3期”举办。张斌教授受邀作为本次论坛的研讨嘉宾,围绕《稳定宏观经济的财政政策》的主题,从理论角度对现行减税降费政策进行阐释,指出减税降费是更加积极的财政政策,同时也是供给侧结构性改革的重要组成部分,是构建新发展格局,推动统一市场建设,充分发挥市场作用的政策的组成部分。下文整理自张斌教授在论坛上的发言。

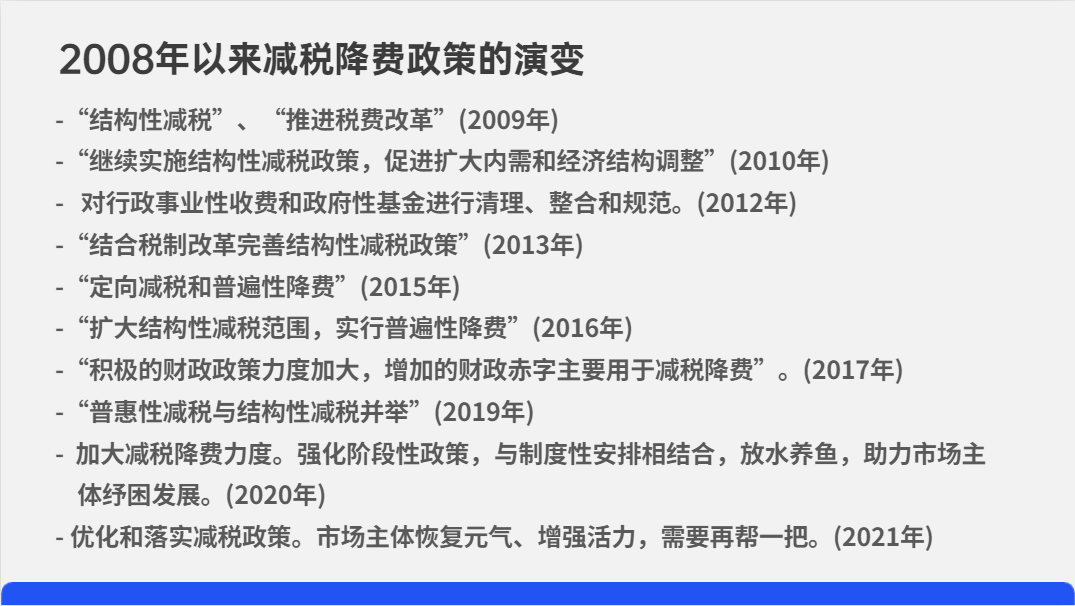

我国减税降费政策大体上经历了三个阶段的演变。2008年至2011年期间,为应对国际金融危机的冲击,尤其是在2019年出口增速为负16%的情况下,宏观经济政策主要是立足于应对经济周期性波动的需求管理措施,就积极的财政政策而言,重点是通过以“四万亿”为标志的大规模基础设施建设拉动经济增长。这一时期的减税降费政策主要是结构性减税,税收收入和一般公共预算收入占GDP的比重仍保持了相对稳定的增长,分别由2008年的17.0%和19.2%增至2011年的18.4%和21.3%。

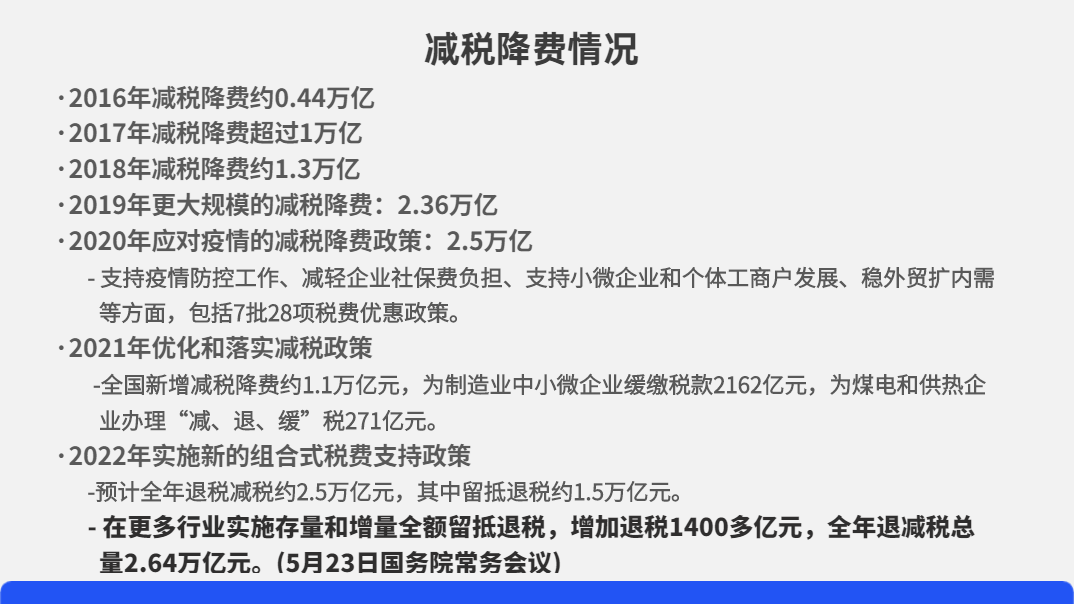

2012年至2018年期间,减税降费政策作为供给侧结构性改革“降成本”措施的重要组成部分,在积极的财政政策中发挥着越来越重要的作用。随着“营改增”改革的试点和全面推开、普遍性降费、小微企业所得税减半征收、企业研发费用加计扣除、个人所得税综合与分类相结合改革等一系列政策的实施,减税降费规模持续扩大,宏观税负水平开始下降,税收收入占GDP的比重在2012年达到近期峰值(18.7%)后持续下降,到2018年降至17.0%,下降了1.7个百分点。一般公共预算收入占GDP的比重则在2015年达到22.1%的近期峰值,到2018年降至19.9%,下降了2.2个百分点。

2019年开始,为应对中美贸易争端、新冠肺炎疫情的冲击,在2017年、2018年减税降费约1万亿元、1.3万亿元的基础上,2019年实施的更大规模减税降费和2020年针对疫情出台的大力度纾困帮扶等政策的减负规模分别达到了2.36万亿元和2.6万亿元,2021年新增减税降费的规模约为1.1万亿元。税收收入和一般公共预算收入占GDP的比重由2018年的17.0%和19.9%降至2021年的15.1%和17.7%,税收收入占GDP的比重与2012年相比累计下降了3.6个百分点,一般公共预算收入占GDP的比重与2015年相比累计下降了4.4个百分点。

从一般公共预算收支差额占GDP比重的情况分析,2015年一般公共预算支出占GDP的比重达到了25.5%的近期峰值,在2017年降至24.4%后到2020年保持了基本稳定,而一般公共预算收入占GDP的比重则持续下行,一般公共预算收支差额占GDP的比重从2014年的1.8个百分点扩大至2015年的3.4个百分点后,到2020年达到了6.2个百分点。这说明从总体看,2015年至2020年,减税降费在积极财政政策中发挥了主要作用,是一般公共预算收支差额扩大的主要原因。2021年,在税收收入和一般公共预算收入占GDP比重小幅下降的同时,一般公共预算支出占GDP的比重大幅下降,收支缺口缩小至3.8个百分点。

2022年的减税降费是组合式的减税降费政策, 2022年加上留抵退税后总减缓退税的规模预计为2.5万亿,从现金流上看与2020年的规模相当。在今年5月23日国务院常务会议上追加1400亿退税后,这一规模达到2.64万亿,减税降费力度较2020年更大。

按照时效性分类,我们有制度性安排,也有阶段性、临时性措施,还有缓缴税款和留抵税。我们的减税降费政策非常有针对性。除了增值税税率的下调为代表的制度性、普惠性措施外,还包括针对制造业、科技型企业、小微企业、创业企业和受到外部冲击比较严重的特定行业进行的减税降费。

从理论角度看,减税政策通常被视为需求管理框架下相机抉择财政政策的组成部分,其主要目标是稳增长、缩小产出缺口,在减税的同时,往往配合以增支、扩大赤字、增发国债等扩张性措施。在需求管理框架下稳增长为目标的减税政策,一般认为应当是临时性措施,尽管有短期的财政赤字,但在理论上可以实现周期性预算平衡。而立足于结构性改革的减税政策,则往往应该是永久性、制度性减税,在理论上配合以相应的减支措施,可以保持预算赤字的稳定,其政策目标是通过减少政府在资源配置中所占份额,将更多的资源交由市场配置,从而提高资源配置的效率,进而带来经济增长。此外,侧重供给侧的减税政策在理论上还可以包括作为产业政策组成部分的长期税收优惠措施。

但是,2020年初爆发的新冠肺炎疫情,今年俄乌冲突对经济的重大冲击导致的经济下行压力,不仅影响到需求层面,也影响到供给层面,在很大程度上超出了应对经济周期性波动和促进结构性改革的分析框架,减税降费政策需要面对重大外部冲击导致的复杂政策环境。

面对“三重压力”,要坚定中国经济韧性强,长期向好的基本面不会改变,同时要坚持稳字当头、稳中求进,政策发力要适当靠前,这是2021年底中央经济工作会议提出的要求。今年4月29日召开的中央政治局会议明确指出了我国发展环境的严峻性、复杂性、不确定性上升带来的挑战,同时,也明确要求加大宏观调控的力度,扎实稳住经济,努力实现全年经济社会发展预期目标,保持经济稳定运行。其中专门讲到要实施好退税减税降费政策。

回顾上半年政策,4月6日国务院常务会议明确了扩大暂缓缴纳养老保险费实施的范围。4月13日国务院常务会议明确强调要用好出口退税政策。5月5日国务院常务会议强调把已确定的退税减税降费、缓缴社保费、物流保通保畅等等措施落实到位,并在6月30日前要退还小微企业、个体工商户存量留抵退税,符合条件的中型企业的退税也要提前到这一时限完成,特别强调了政策的时效性。刚才讲到从2.5万亿增加到2.64万亿退税的规模是5月23日国务院常务会议上确定的,使更多的行业实施存量增量的全额留抵退税,同时还有阶段性减征部分乘用车购置税600亿元。在缓缴税费方面,6月15日又出台了规模1500亿的助企纾困和稳岗缓缴政策。在收费方面,对企业、个体工商户的行政事业性收费和保证金,原则上缓缴一个季度,不收滞纳金。

通过连续出台的一系列政策,我们可以深刻体会到减税降费政策根据宏观经济形势变化进一步加大了力度,政策也非常有针对性。总的来看,我国当前经济社会发展的内外部环境错综复杂,经济运行中周期性问题、结构性问题相互交织,同时还面临着新冠肺炎疫情和国际地缘政治格局剧烈变动导致的重大冲击。面对世界百年未有之大变局,按照把握新发展阶段、贯彻新发展理念、构建新发展格局的要求,减税降费政策要兼顾短期和长远,致力于实现两个方面的政策目标:一是在积极财政政策的总体框架内,着眼于应对短期的外部(外生)冲击,与支出政策和弥补收支差额的措施协调配合,以应对经济下行、实现“六稳”“六保”为目标,既要在总量层面促进经济增长目标的实现,又要在结构层面加强和优化针对特定群体、特定行业、特定类型企业的纾困帮扶政策。二是立足于构建新发展格局、将减税降费政策中的制度性安排纳入持续健全完善现代财税体制的总体部署,在推动经济社会高质量发展的同时,构建适应新发展阶段、稳定、可持续的政府收入体系。

需要强调的是,应对短期重大冲击以及这种冲击对未来长期的影响,是一件很复杂的、具有不确定的任务。因此,政策实施过程必然是一个不断优化的过程。与世界主要国家相比,目前我国在应对通货膨胀,保障能源、粮食安全等方面有很大优势。未来,进一步优化财政政策,兼顾应对短期冲击与促进长期结构优化,在应对重大外部环境变化的同时致力于实现经济增长动能的转变是我们完全有能力做到的事情。