吕冰洋:财政激励与中国经济增长

时间:2021-02-222021年1月9日,“财政与国家治理”高端云讲堂系列第15期讲座成功举办,本次讲座的主题为:“财政激励与中国经济增长”,由中国人民大学财政金融学院教授,人大财税研究所执行所长吕冰洋主讲,厦门大学经济学院谢贞发教授主持。讲座以腾讯会议加线上直播的方式吸引了多领域专家学者和学生参与。

吕冰洋教授

讲座主要从六部分内容展开,分别为:一、中国经济增长之迷解释的财政维度;二、中国政府间财政关系演变过程;三、财政体制变动的理论解释;四、财政激励怎样影响中国经济增长;五、分税制改革方向;六、总结。

主讲开始后,谢贞发教授对吕冰洋教授进行了简要地介绍,吕冰洋教授对谢贞发教授以及各位观众表示感谢,并介绍了本选题的研究价值。吕冰洋教授认为:自改革开放以来,中国取得了许多令人瞩目的成就,随着时间推移,这一段历史将倍受关注。在解释中国经济增长的各种理论学说中,关于财政作用的相关理论是不可或缺的。今天这场讲座他将给大家汇报一下个人的理解:财政到底是怎么对经济发生推动作用的?它的成败得失大致是哪些方面?

讲座第一部分,吕冰洋教授总结了几个解释中国经济增长的代表性学说:一是林毅夫提出的“比较优势战略说”,他认为中国经济增长之所以成功,是因为中国改革开放从过去的重工业优先发展战略转变为要素禀赋结构比较优势战略;二是以Sachs和杨小凯为代表的“工业化模仿说”,他们认为中国经济改革之所以成功,就是采用了一种工业模仿的战略;三是以蔡昉为代表的“人口红利说”,他认为是巨大的人口红利推动中国经济增长;四是以张五常为代表的“地方政府竞争说”,他认为地方政府之间激烈经济竞争推动经济增长;五是钱颖一提出的“财政联邦主义说”,他认为中国财政体制改革使得大量财权下放到地方政府,这调动了地方政府发展经济积极性,由此推动中国经济增长。

在梳理现有文献主要观点的基础上,吕冰洋教授提出了个人的见解,他认为财政体制肯定在激励地方经济增长中起到重要作用,但是中国财政体制历经几次转换,每次转换都意味着内在契约性质和激励方式转换,这种转换的逻辑及影响在文献中较少得到关注。从财政实践看,运用财政手段来激励地方发展经济几乎可以说是文件中的“阳谋”,这在中国历次重要文件中有不少体现。例如,1988年《国务院关于地方实行财政包干办法的决定》指出,财政包干制“调动了地方增产节约、增收节支的积极性,促进了国民经济的发展”;2016年国务院出台的《全面推开营改增试点后调整中央与地方增值税收入划分过渡方案》指出“保持增值税‘五五分享’比例稳定”,为的是“适当提高地方按税收缴费地分享增值税的比例,有利于调动地方发展经济和培植财源的积极性,缓解当前经济下行压力。”吕冰洋教授认为,要理解财政激励作用,就要深入到政府间财政关系一系列契约安排上,不能用“财政激励”一词含混概括。

在讲座第二部分,吕冰洋教授分析了政府间财政关系架构与演变过程。政府间关系包含两大部分内容:政府间行政关系和政府间财政关系。政府间行政关系由政府层级、政府官员选拔与考核机制、监察机制三部分组成;政府间财政关系由事权、财权、转移支付三部分组成。政府间关系本质上就是关于政府间关于行政和财政的各种权力的分配关系。政府间财政关系的目标为:激励、平衡、控制。然而,在这样的结构和目标的约束之下,中央和地方的政府间财政关系一直存在一对矛盾,即:调动地方积极性与建设统一大市场的矛盾。为了缓解这种矛盾,新中国政府间财政关系演变经历了如下三个阶段:统收统支、分灶吃饭、分税制。

第一个阶段是统收统支,从1950年到1979年。统收统支是建立高度集中的财政管理体制,收入要到中央政府,支出地方做出计划安排,由中央来决定地方的支出规模。这种情况下,高度集中的财政管理体制显然不利于调动地方积极性;第二个阶段是分灶吃饭,从1980年到1993年。采用划分收支、分级包干的体制,地方收支平衡由过去中央一家平衡改为各地自己平衡,但这个体制有高度的不稳定性。第三个阶段是分税制,从1994年实行到至今。分税制是在划分各级政府事权范围的基础上,按税收来划分各级政府的预算收入。

总结中国财政体制改革进程,可以看到,从分灶吃饭到分税制这几个重要时期的改革,主要是在财政收入分配上做文章。为什么中国财政体制改革偏重财政收入,并在调动地方积极性中发挥了重要作用?主要原因有两点:第一,地方的各项事业发展需要财政收入做支撑。第二,财政收入是调动各级干部积极性的重要抓手。由于中国财政体制变迁的这个特点,吕冰洋教授建议慎用财政支出分权来度量财政激励,这不是否认财政支出分权的作用,而是因为:财政事权由决策权、支出权和监督权组成,通过各级财政支出比例不足以说明财政激励程度,况且,度量财政支出分权的指标大多存在“分母统一性”的问题,它度量的是地方财力水平,而非财政分权程度。

吕冰洋教授认为,财政收入分权的理论基础在于契约理论。委托人和代理人关于财政收入分配有三种契约:定额契约、分成契约和分权契约。定额契约是风险和努力由代理人承担,激励程度最强,但是动态无效,因为委托人的收入不会随着时间推移而增长;分权契约的问题是难以找到合适税种;分成契约是委托人和代理人的风险与努力共担,激励程度相比于定额契约弱一些。如果比较财政包干制和分税制的区别,那就是:财政包干制以定额契约为主,分成契约为辅;分税制以分成契约为主,分权契约为辅。目前关于财政激励研究中,较少文献注意到两种财政体制内在契约转换。

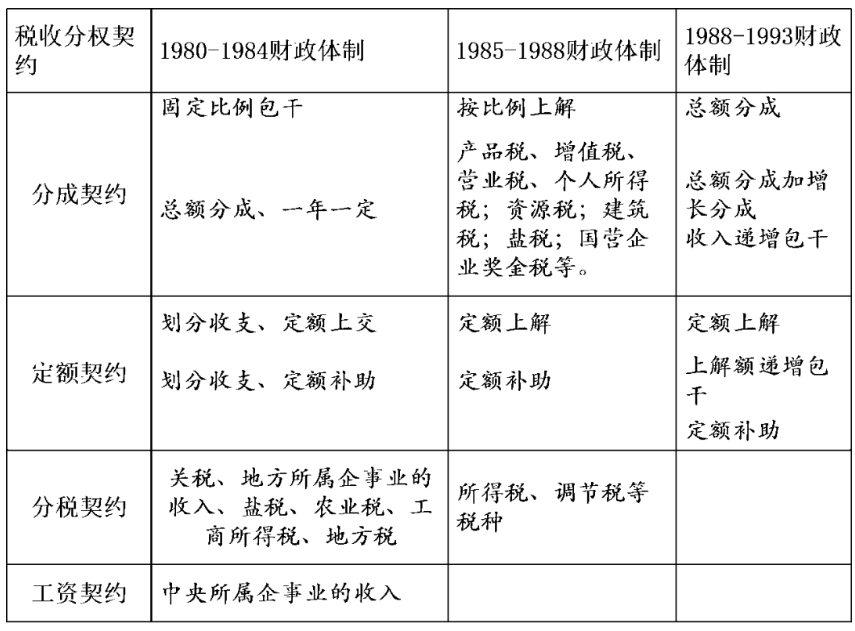

财政包干制是以定额契约为主,分成契约为辅。这使得地方政府在上缴定额后,发展经济带来的财政收入所得完全归自己所有,因此财政激励非常强。当时是按照隶属关系划分财政收入的,它激励地方办属于自己的企业,它在促进经济增长的同时,也带来很大的负面影响。当年在分灶吃饭制度下地方政府展开了激烈的肥猪大战、生丝大战,就是保护自己的产品市场和原材料市场。同时,定额契约具有动态无效的特点。因此,当时政策界的原话说,企业向政府包干包死了政府;地方向中央包干包死了中央。它背后带来的是全国财政收入占GDP比重下滑,中央财政收入占地方财政收入比重下滑,当时称为“两个比重”下滑问题。财政包干制详细的契约结构如下表所示。

分税制的契约是以分成契约为主,分权契约为辅。它的演变经历了一个过程。在1994年分税制改革时,我国试图采取彻底的分税制,其契约性质主要是分权契约。然而,随着时间推移,发现分权契约不是最优的,于是采取更多分成契约,分税制慢慢演变为分成制。典型例子是2002年我国实行企业所得税和个人所得税分享方案改革,将这两种税由地方独享税变为中央与地方共享税。如果考察省以下财政体制,就会发现在市县层面,几乎每一个税种都要与上级政府共享,并且分享比例随着时间和空间变化而变化,也就是说,分税制整个体现为税收“弹性分成”特点。

为什么中国财政体制呈现出很强的税收“弹性分成”特点?原因在于,分成契约可以使得委托人和代理人根据风险承担和发展经济努力程度来实行财政收入有效分配,举例来说,如果某个县财政收入主要是由这个县发展经济带来的,那么最优契约应该是将全部财政收入给这个县,但是如果这个县经济发展有一半功劳要归功于省里对道路等基础设施投入,那么省里自然应该得到财政收入的一半,财政收入分配就应该因时因地而异。

分税制是按照生产地原则来分配税收,这对地方政府产生很强的发展经济激励:分税制使得地方政府拥有增值税和企业所得税的税收分成收入,这激励地方政府发展工业;工业发展后,会带动运输、仓储等生产性服务业发展,进而带来营业税增长;同时,工业发展又带来人口聚集和城市化改造,这会推动消费性服务业发展和土地升值,进而带来营业税和土地出让收入增长。如果比较财政包干制和分税制的财政激励区别,那么可以说,财政包干制是激励地方政府办属于我的企业,而分税制是激励地方政府办到我这里投资的企业。这是分税制激励地方经济增长的重要原因所在。

讲座第五部分,吕冰洋教授对中国分税制改革的方向提出建议:未来可以按照人口和消费来划分税收收入,而不是根据生产地原则来划分。财政体制改革方案没有最优,而是随着历史条件的变化而变化。在经济发展初期阶段,财政体制要考虑怎样调动地方发展经济积极性;到中期的时候,人的需要发生改变,人们更多关注教育医疗等公共服务,财政体制应该调动好地方政府提供公共服务的积极性;到成熟期的时候,人们更关注的是当地公共治理,这个时候财政体制就应该是由原来关注财政收入端过渡到财政事权端,需要调动地方政府与社会合作来推动公共治理的积极性。这时候财政体制改革要沿着这个逻辑慢慢地过渡到事权,而事权一端不是财政一家能干得了的,它其实是政治改革的问题。最终,中国政府间财政关系改革要落脚在十九届四中全会提出的要求——“构建中央到地方权责清晰、运行顺畅、充满活力的工作体系”上,改革的方向可以用一个短语来概括:寓活力于秩序。

谢贞发教授

主讲结束后,谢贞发教授进行总结与点评。他认为:吕老师讲座内容详实、深入浅出,既精准总结了中国政府间财政关系的规律,又从财政维度解释了中国经济增长之迷,对很多同学和年轻学者来说都起到了启迪作用。

最后,在问答环节,吕冰洋教授就“现行财政体制是分权还是集权”、“如何使得财力与支出责任相匹配”、“如何测算共同事权支出责任分担比例”“民族地区地方税体系建设和非民族地区有什么差异”等问题与现场观众进行互动,至此,“财政与国家治理”高端云讲堂系列第15期圆满结束。

主讲人介绍:

吕冰洋,中国人民大学财政金融学院财政系主任、教授、博士生导师,中国人民大学财税研究所执行所长,国家高层次人才计划入选者,中国财政学会理事兼副秘书长,中国税务学会理事和中青年税收研究会副会长,国家社会科学基金重大项目首席专家,获得全国优秀财政理论研究成果一等奖、北京市哲学社会科学优秀成果一等奖等多项学术荣誉和奖励。

主持人介绍:

谢贞发,厦门大学经济学院财政系教授,博士生导师,国家社科基金重大项目首席专家,中国财政学会理事,中国税务学会中青年税收研究会理事,中国注册会计师协会非执业会员。在《经济研究》、《管理世界》、《经济学(季刊)》、《财政研究》、《世界经济》、《中国工业经济》等期刊上发表大量论文。主持国家社科基金重大项目、国家自科基金面上项目、教育部人文社科青年项目、福建省自科基金计划资助项目、福建省社科一般项目等多个课题。