吕冰洋:减税与国民收入分配格局调整

时间:2019-04-262019年4月11日下午,中国人民大学财税研究所举办了第二期财税圆桌论坛,主题为“当前积极财政政策应如何发力?”,中国人民大学吕冰洋教授做了主题发言,以下是他的主要观点。

今年积极财政政策的发力点主要在于减税降费,这会进一步涉及到国民收入分配格局调整,总理在“两会”答记者问时也有提到。下面从宏观税负、企业税负、税制结构和国民收入分配格局调整四个方面来展开分析。

一、宏观税负

宏观税负是个老话题,也永远是个重要的问题。宏观税负可以分为小口径宏观税负(税收收入/GDP)、中口径宏观税负(财政收入/GDP)和大口径宏观税负(政府收入/GDP)。小口径和中口径基本没有什么争议,关键是大口径,社会上存在一定的误解。政府收入包括四本预算收入,这四本预算收入不能简单相加,主要在于社保基金和政府性基金这两本预算:在社保基金预算方面,很大一部分社保收入来自财政补贴,它表面上是社保收入,实际上是财政支出,相当于政府从左兜掏到右兜里,因此这一部分应当扣掉;在政府性基金预算方面,很大一部分政府性基金收入是土地出让收入,很多人把它全部算在政府收入里,而IMF则全部不算在里面,这两种做法实际上都不太合适,应该把成本补偿性支出扣掉,原因在于它不属于政府可支配收入,不应该算在政府性收入里。

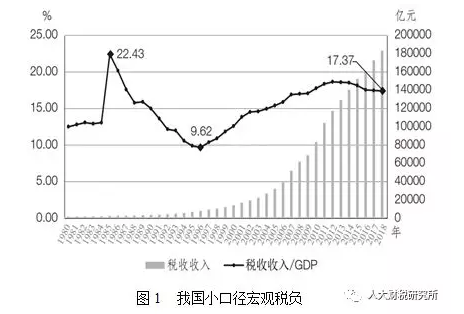

据测算,2018年我国小口径宏观税负为17.37%,中口径宏观税负为20.50%,2017年大口径宏观税负为28.85%。从测算结果来看,我国处于中等收入国家水平,宏观税负并不高,这几年处于下降的趋势。

二、企业税负

企业总税负应该怎么算,社会上也存有一定的争议,分子是企业交的税(有时包括社保),关键在于分母是什么。常见的做法是将利润或销售收入作为分母,但实际上这两个都不合适,原因在于:企业利润随着经济形势而变化,即使利润是负的,企业不交企业所得税但会交增值税,如果分母是利润,算出来的企业总税负会是负的,这不符合逻辑,也不符合经济理论,并且我国以间接税为主体,很多税对应的税基不是利润,所以分母是利润不合适,会高估企业总税负;销售收入和企业经营业态有关,比如物流企业、批发零售企业周转速度非常快,销售收入肯定多,但创造的增加值并不高,交的税也不高,而高新技术企业销售收入比较低,交的税比较多,如果分母是销售收入,不同行业企业税负是不可比的,所以分母是销售收入也不合适,会低估企业税负。那么分母是什么合适呢?应该是增加值,因为计算宏观税负的分母是GDP,而GDP就是增加值的概念。

根据上市公司数据测算的结果看,自2012年以来,随着一系列减税政策的出台,企业总税负存在下降的趋势。区分不同规模来看,大型企业税负比较高,中型企业次之,小型企业最低。区分不同税种来看,增值税税负和企业所得税税负近几年也都存在下降趋势。

三、税制结构

减税关系到财政可持续性,也必然关系到税制结构调整。企业要“降成本”,企业成本来源是非常多样的,包括物流成本、用工成本、税费成本等,由于很多成本是看不到的,所以就把“板子”打在了税收上。但是从政府收入的各个手段上看,税收的成本应该是低于筹集其他政府收入所带来的成本,例如收费和发债,因此中国还是应该要保持一定的税收增长速度,坚持结构性减税,有针对性地进行税制结构调整。

税制结构调整涉及到两个大问题,一是纳税主体调整,二是征税环节调整。从纳税主体上看,中国主要是以企业纳税为主,美国主要是以居民纳税为主。对于征税环节,我们可以从国民收入循环角度来进行分析。国民收入循环分为生产、再分配、使用和积累四个环节,对应的税制结构分为生产税、所得税、消费税和财产税四大类。中国征税环节主要在上游环节,特别是生产环节,而美国等发达国家主要在再分配等下游环节。在现代税收理论中,有两个最重要的税制原则:效率原则和公平原则。效率原则包括经济效率和征管效率两个方面,税收越集中在国民收入循环的上游环节,企业税负越重,越不利于发挥经济效率,越不利于刺激经济增长,但是却有利于征管效率,因为上游环节好征税,下游环节难征税,特别是房地产税更难征了。从公平原则上看,税收越集中在下游环节,特别是国民收入的再分配环节和财富积累环节,越有利于发挥税收的调节分配作用。因此,我国税制结构过度强调征管效率,当然这也是历史形成的,在生产环节征税,税收核算方式简单,税收征管效率较高,能在很大程度上满足政府筹集财政收入的需要,但是这样既不利于经济增长,也不利于调节分配,也就是说,税收的效率原则和公平原则均未有效发挥出来,我想这也是这次减税重点放在增值税的重要原因。

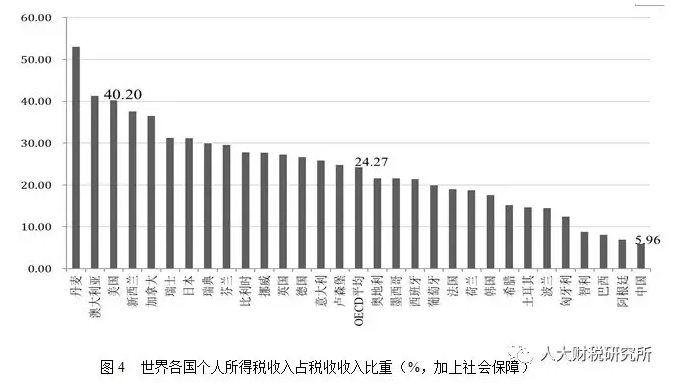

为了便于国际比较,考虑个人所得税占税收收入与社保之和的比重,中国约为6%,OECD平均为24%左右。个人所得税占GDP比重也是如此,中国的比重很低。因此,我国税制结构的调整方向应该是提高个人所得税比重。个人所得税的功能定位不能过多,以防“博二兔,不得一兔”,它的首要功能应当是筹集财政收入,而不是调节收入分配,事实上也有研究发现个人所得税对收入调节分配作用很弱。

四、国民收入分配格局调整

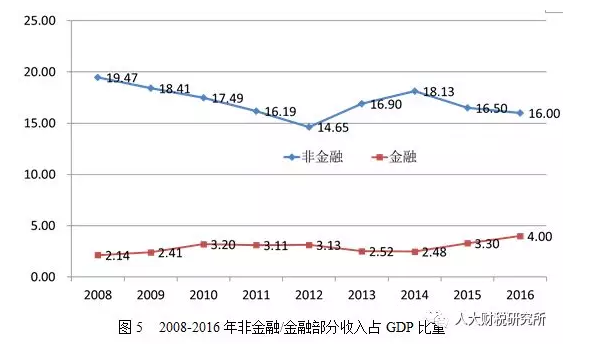

税收与国民收入分配格局有密切的关系。十七大报告指出,“逐步提高居民收入在国民收入分配中的比重,提高劳动报酬在初次分配中的比重”,这是在2007年的节点上。这几年,企业、居民、政府三大部门的分配比重发生了一些变化。从2008年到2016年,居民收入分配比重确实上升了,上升了将近5个百分点,企业收入分配比重下降了1.6个百分点,政府收入分配比重下降了3.4个百分点。所以,居民收入分配比重在上升,政府和企业的收入分配比重在下降,表面上调整的不多,但在整个国民收入的“蛋糕”中调整的力度是很大的。在企业内部,非金融企业(实体经济)收入分配比重下降了3.47个百分点,金融部门收入分配比重上升了将近2个百分点。这里有个大问题,整体企业收入分配比重在下降,在企业内部,实体经济收入分配比重在下降,这个格局是需要调整的。

尽管和国际比较,中国的企业收入分配比重相对较高,但是高是低还需考虑资本市场发展情况。国外资本市场发达,企业占比低一点没关系,因为收入从企业以股份回报的形式转移到私人手中,既不妨碍居民收入增长,也不妨碍企业投资的活力。然而中国资本市场发展比较缓慢,企业融资很大一部分要靠自己的保留利润,如果企业收入分配比重下降,特别是实体经济收入分配比重下降,对经济增长是十分不利的,因为企业要投资但缺乏资金。

因此,在新的节点上,应该调整国民收入分配格局。总理在“两会”答记者问时有这么一句话:“现在看,我们还要调整国民收入分配结构,这也是一项改革。从趋势看,应该给实体经济、给企业让利,让他们在国民收入分配的蛋糕中的比例更大,这样能更多带动就业,让就业人群增加收入。”这句话虽然没有写到《政府工作报告》里,但这个判断是非常重要的。如果增加居民收入分配占比,以此来调节分配,但这一传导机制较长,不一定会达到预期效果。现在看,应该给企业让利,给实体经济让利,也就是说,在国民收入分配格局当中应该增加企业占比,在企业当中应该增加实体经济占比。这样,调整分配政策就不仅仅是税收政策了,也要有其他的政策来配合。所以,新时代应该提高两个比重:提高企业收入分配比重,提高实体经济在企业收入分配中的比重。当然,“甘蔗没有两头甜”,这必然也会牵涉到居民和政府收入分配比重的调整。

五、结论

总结而言,结论主要有以下三条:

第一,无论宏观税负还是企业税负,近几年都在下降。

第二,当前最大的问题是税制结构的问题,税收主要由企业缴纳,过多集中在生产环节。因此,下一步我们应该考虑的不只是短期政策调整,而是税制结构的调整,应该让居民承担更多的税,征税环节要从生产环节下移到再分配、消费与财富积累环节。

第三,应该调整国民收入分配格局,提高企业收入分配比重,提高实体经济在企业收入分配中的比重,在这次改革当中,增加金融部门上缴利润就是在这样的背景下提的。

(以上内容选自作者在IPFT财税圆桌论坛上的发言,经作者审定。)

责任编辑:张兆强 詹静楠