毛捷等:地方公共债务与资本回报率

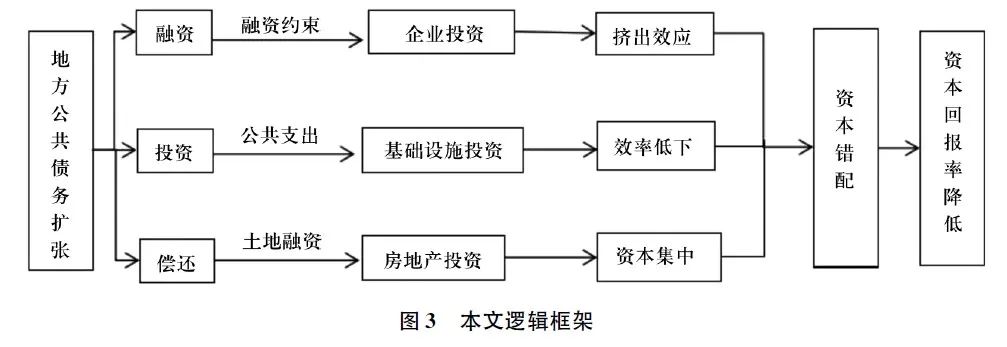

内容提要:资本回报率对于理解我国经济运行具有重要意义。本文通过匹配2006-2015年地级市层面的新口径债务数据和资本回报率数据,实证检验了地方公共债务扩张对资本回报率的影响效应及其地区异质性表现,并从宏观、中观和微观三个角度开展作用机制分析。研究发现:第一,地方公共债务扩张对我国宏观资本回报率产生了负面影响,此影响在经过一系列稳健性检验后依然存在;第二,地方公共债务的扩张通过降低基础设施投资效率、提高房地产业投资占比和挤出企业投资产生影响;第三,上述负面影响在非城市群、非大中城市和土地融资依赖度更高的城市表现更为突出。以上结论为深化地方政府投融资体制改革提供了政策参考,未来应注重债务资金的绩效管理和使用效率,促进经济高质量发展。

一、 引言

近年来,地方公共债务在稳投资、补短板、促增长过程中发挥日益重要的作用。党的十九大报告指出,我国经济已由高速增长阶段转向高质量发展阶段,必须坚持质量第一、效益优先;同时提出防范化解重大风险等三大攻坚战部署。在此情况下,未来的积极财政政策要“提质增效”,公共投资须合理、有效,亟待进一步提高资金配置效率。那么,大规模的债务性投资是否能够形成有效投资?债务性投资的增加对我国经济增长潜力的影响如何?是否会导致债务风险的积累?这些问题事关经济高质量发展和系统性风险防范,而回答上述问题必须考虑各地区资本回报率的变化。这是因为,已有研究表明,资本回报率是判断投资是否过度和效率高低的关键指标(Bai et al.,2006;张勋和徐建国,2016;柏培文和许捷,2017),从成本-收益角度来说,资本回报率越高意味着投资的潜在回报率越高,此时增加投资具有经济合理性,经济处于动态有效阶段,反之则否。与此同时,资本回报率也决定了政府债务能否促进经济增长(郭步超和王博,2014)。当资本回报率高于实际利率时,增加公共债务可以挤入私人投资,加速资本积累,从而促进经济增长;但随着资本不断积累,投资回报率逐渐降低,此时增加公共债务反而会抑制经济增长。最后,债务风险的积累也与资本回报率密切相关,这是由于我国地方政府往往通过举债融资的方式进行城市建设投资,如果资本回报率低,则政府投资可能起不到改善投资环境、带动私人投资的作用,从而无法产生足够的投资收益或租税收入用以偿还债务本息,这容易引发偿债风险,不利于地方财政的可持续发展(冀云阳等,2019)。由此可见,系统分析地方公共债务扩张与资本回报率变化之间的关系具有重要的研究意义。

二、研究背景与研究假设

(一)地方公共债务、基础设施投资效率与资本回报率

从支出方向来看,庞大的地方公共债务资金主要用于基础设施建设。根据2013年全国政府性债务审计结果》显示,在政府负有偿还责任的地方政府债务支出中,基础设施建设领域支出占比合计高达60%(市政建设占比34.64%、交通运输占比24.43%)。

现有研究表明,“地方公共债务—基础设施建设—地区经济增长”,是地方公共债务与经济增长之间的主要作用路径(徐长生等,2016,毛捷和黄春元,2018)。一方面,基础设施投资能够直接扩大总需求,是政府进行反周期宏观调控的重要工具。另一方面,通过发挥外溢效应和集聚效应,基础设施投资能够影响全要素生产率、资本积累和劳动力流动等,从而间接促进经济增长(刘生龙和胡鞍钢,2010;贾俊雪,2017)。然而,过度的基础设施投资对长期经济增长贡献有限(Bai and Zhang,2016),甚至还可能造成经济效率损失(Shi and Huang,2014),加剧资本错配(潘雅茹和高红贵,2019)。这一论断的逻辑在于:首先,资金使用效率会由于过高的政府投资率而不断下降(白重恩和张琼,2014),一些研究认为,近年来我国基础设施投资形成实际基础设施的能力以及基础设施的产出效率都在下降,大量投资并不能形成有效的社会需求(廖茂林等,2018)。在“重融资轻偿还”“重建设轻绩效”的理念下,地方公共债务资金流向与结构、使用的错配等问题还时有出现,如将债务资金投向低效率重复建设、社会受益度偏低的公共设施项目,部分地区债券发行使用进度慢、项目实施责任不落实、举债资金闲置以及挪用于经常性支出等情形。洪源等(2020)的研究结论也显示,地方政府竞争将会导致债务产出转化率随着债务规模的持续快速增长而呈现收敛下降趋势,进而阻碍地方政府债务绩效的提升。其次,过度的基础设施投资还可能对私人投资产生“挤出效应”(李强和郑江淮,2012),导致资本无法按照其边际报酬原则在市场上进行配置,从而加剧资本错配。这意味着,基础设施投资的增长效应不会一直显著为正。

综上所述,合理的基础设施投资能够促进经济增长,但过度投资则可能产生负面影响。我国地方普遍具有较强的投资动力,盲目投资、过度投资现象屡见不鲜。而政府融资形成的预算外债务资金满足了这些投资的资金需求,可能导致地方政府的债务性投资支出比例不断提高的同时,大量低效投资也随之增加(郑华,2011;李尚蒲等,2015),投资效率和乘数效应有所下降。

(二)地方公共债务、房地产投资与资本回报率

然而,资本过度集中于房地产业不利于实体经济的发展,甚至可能加剧经济结构性失衡、行业间资本错配,进而降低资本回报率。首先,房地产投资过快增长会对实体经济投资产生较为明显的挤出效应,导致资源尤其是信贷资源错配,不利于城市整体资本回报率的提升。Bleck and Liu(2017)、余泳泽和李启航(2019)分别从理论和实证上证明房地产投资的快速膨胀对实体经济发展存在“信贷挤占效应”和“资源错配效应”。陈斌开等(2015)的实证结果显示,房价上涨会导致与房地产相关的行业的利润率上升,引导企业进入房地产相关行业,使资源向高利润和低效率的企业流动,造成资源错配。其次,房地产过快发展会抑制创新创业活动,进而不利于城市整体全要素生产率的提升,从长远来看不利于资本回报率的提升。Miao and Wang(2014)通过构建包含两个生产部门的内生增长模型,提出投机性泡沫会导致资本在不同生产部门之间重新分配,即非房地产企业受房地产泡沫的吸引投资于房地产业,从而抑制主业的创新投入(张杰等,2016)。同时,高房价带来的预期会损害创业行为(吴晓瑜等,2014)。李成等(2014)的研究直接证实,房地产业过度发展会降低资本回报率。

(三)地方公共债务扩张对企业投资的挤出效应

政府投资属于公共支出里的购买性支出(杨志勇和张馨,2018),具有挤出效应,安排不当会挤出企业投资。此外,由于社会总体资源有限,如果因政府的外在影响,把大量投资分配到低效率领域,也会阻碍全社会资本回报率的提高。从实际情况来看,地方公共债务占据了大量的银行信贷资源。中国是典型的银行主导型金融体系国家,而且银行系统存在较为严重的地理分割现象(Huang et al.,2020),因此地方政府大规模举债融资容易抬高辖区内企业的信贷资金成本。

(四)区域异质性、地方公共债务与资本回报率

研究假设一:地方公共债务扩张对资本回报率产生了负面影响。

研究假设二:地方公共债务扩张通过降低基础设施投资效率、提高房地产业投资占比以及挤出企业投资三重机制,扭曲了资本配置,进而降低资本回报率。

研究假设三:地方公共债务扩张对资本回报率的负面影响在非大中城市、非城市群和土地融资依赖度更高的城市表现得更为突出。

三、计量模型与变量、数据说明

(一)计量模型设定(略)

(二)变量设定(略)

(三)数据说明

由于数据缺失,我们共收集到全国 179 个地级市的资本回报率数据,样本区间为2006-2015 年。

四、实证结果及分析

(一)基本实证结果分析

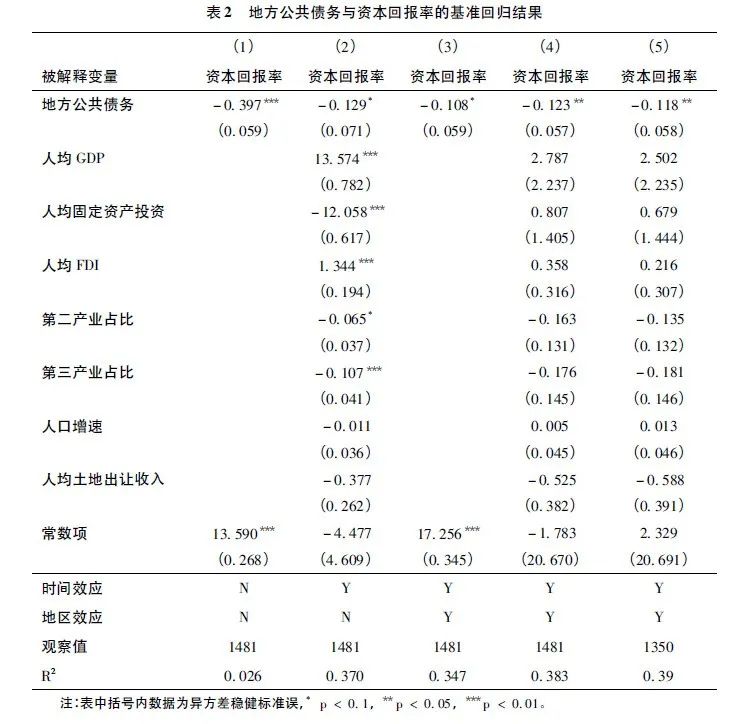

表2报告了本文的基准回归结果。其中,前两列是普通最小二乘法(OLS)回归结果,第二列在第一列的基础上加入控制变量;第三、四列是固定效应模型(FE)回归结果,第五列将样本限定在城投债发行次数大于1的城市。从回归结果来看,核心解释变量的回归系数都显著为正,表明地方公共债务扩张显著降低了资本回报率。以控制年份固定效应和地区固定效应后的第4列结果为例,上一年的人均城投债发行额增长1%,资本回报率将下降约0.123个百分点,这验证了前文的研究假设一。

(二)稳健性检验

为保证基准回归结果的稳健性,本文通过以下五种方式展开检验:(1)更换资本回报率的度量方式;(2)更换解释变量;(3)更换样本范围;(4)工具变量回归;(5)安慰剂检验,均表明本文回归结果较为稳健。

五、中介机制检验

(一)基础设施投资效率

为开展机制检验,本文计算了我国各城市的基础设施投资效率,在此可界定为给定基础设施投入下产出最大化。回归结果表明,地方政府的债务资金在为基础设施投资提供资金支持的同时也会导致其投资效率下降。究其原因,可能存在盲目投资以及对债务项目把关不严造成资金使用效率低下,也可能存在相关基础设施投资过剩的现象,已建成的基础设施并未得到充分利用,从而无法达到规模效率递增,也可理解为资本配置效率的下降。当过量投资形成过剩的基础设施,会进一步导致信贷资源被占用和坏账积压,同样不利于生产活动,降低基础设施的边际生产力和产出效率(孙早等,2015;汪立鑫等,2019)。

(二)房地产投资占比

为了验证地方公共债务通过拉动房地产行业投资从而引发资本错配、降低资本回报率的影响路径,选择某地级市房地产投资占全社会固定资产投资的比重作为被解释变量进行回归分析,以此考察地方公共债务扩张对房地产行业发展的影响。结果显示,地方公共债务扩张显著提高了房地产投资占比,从而改变了资本在行业间的流动。

(三)企业投资挤出效应

如研究假设三所述,地方政府大规模举债用于公共投资,会占用银行信贷资源,挤出企业投资,进而对地区资本配置效率和资本回报率产生负面影响。我们将宏观层面的地方政府举债行为与微观层面的企业投资决策联系起来,以验证地方公共债务扩张通过挤出企业投资降低资本回报率的影响路径,并从企业投资效率角度,研究地方公共债务影响资本配置的微观表现。回归结果表明,地方公共债务扩张显著降低了企业的资本性投资支出;与此同时,地方公共债务扩张还导致了企业投资效率的下降。出现这一结果的原因可能是,地方政府以银行贷款为主要来源进行举债融资,占用了当地的信贷资源,加剧了企业融资约束。当企业遇到合适的投资机会时,由于资金的可得性受到影响,必然会加剧企业的投资不足程度,从而降低了企业投资效率。

为了更加直接地考察地方公共债务通过资本错配影响资本回报率的中间机制,本文借鉴许捷和柏培文(2017)的做法,测算了各地区资本错配指数,进而利用Baron and Kenny(1986)的中介效应逐步检验法,验证资本错配对资本回报率的中介作用机制。回归结果表明地方公共债务扩张显著提高了资本错配水平,资本错配显著降低了资本回报率水平。将地方公共债务与资本错配同时作为解释变量,结果显示两个变量的回归系数依然显著为负,且相比于基准回归结果地方公共债务的系数变小,从而验证了资本错配中介效应的存在。

六、异质性分析

我国存在比较明显的区域差异,因此地方公共债务对地区资本回报率的影响可能表现出地区异质性。从回归结果来看,地方公共债务对资本回报率的负面影响在非城市群、非大中城市和土地融资依赖度高的城市较为突出,验证了前文的研究假设三。究其原因,城市群内部的城市对生产要素发挥的集聚效应更大,债务资金的使用效率和产出效率更高,因此地方公共债务对资本回报率的负面效应相对而言更易得到控制。类似地,大中城市多为人口和资本流入地,对基础设施、房地产的投资多为有效需求所致,较为活跃的私人投资可以与与公共投资形成互补效应。而在其他小城市,经济发展偏向依赖政府投资,对人口和资本的集聚能力不足,这都决定了债务资金的使用效率和产出效率相对更低,较高的债务率更容易对资本回报率产生负面影响。此外,根据钟辉勇和陆铭(2015)的研究,劳动力自由流动保证了一国内部存在应对不对称宏观冲击的调整机制,它可以促进各省份间劳动生产率收敛。但由于受地方主义、户籍和土地制度等限制,中国劳动力不能完全自由流动。存在财政缺口和出口劣势的欠发达地区的借债动机相比于发达地区而言更强烈。而城市群外部和小城市也大多处于欠发达地区,在融资、投资和债务偿还中形成良性循环的难度更大。最后,相较于土地融资依赖度低的城市,依赖程度高的城市更倾向于维持房价上涨和房地产业繁荣,从而挤占大量信贷资源,导致经济结构失衡和资本错配。以上结论表明,应充分重视地方公共债务扩张影响资本回报率的地区差异,采取差异化政策;同时,重视集聚效应对以上负面效应的抑制作用和土地融资的强化作用。

七、结论和政策建议

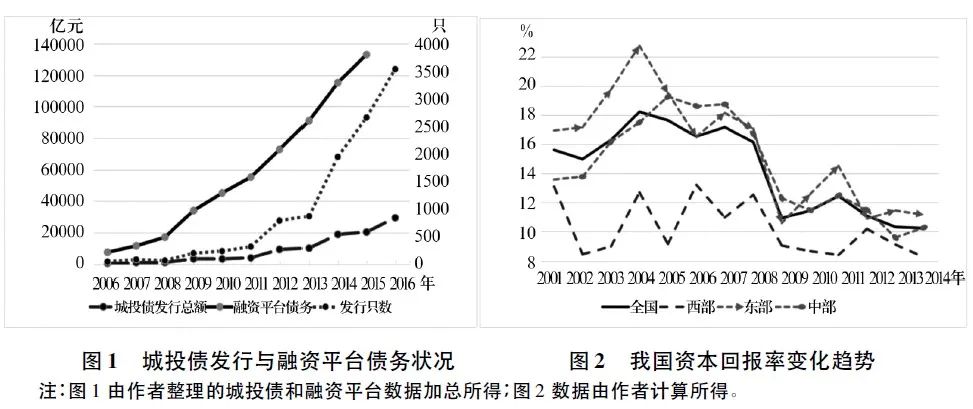

地方政府债务性投资作为稳定经济增长和供给侧结构性改革的重要抓手,发挥着重要作用。2008年国际金融危机以来,地方政府债务一直处于大规模扩张阶段。但与此同时,宏观资本回报率却在不断下降。为对此进行解释,本文使用地级市层面的新口径地方公共债务和资本回报率的匹配数据,实证检验了地方公共债务扩张对资本回报率的影响效应、地区异质性表现,以及上述效应的三个作用机制。主要研究结论如下:第一,地方公共债务扩张显著降低了资本回报率。第二,地方公共债务对资本回报率的负面影响主要通过降低基础设施投资效率、提高房地产业投资占比、挤出企业投资这三个作用机制实现。简言之,地方公共债务扩张导致了资本配置效率的下降。进一步分析表明,地方公共债务扩张主要降低了基础设施投资的规模效率,并且由于地方政府债务融资强化了企业融资约束,从而降低了企业投资效率,这是地方公共债务导致资本错配的微观表现。第三,地方公共债务对资本回报率的负面影响在非城市群、非大中城市和土地融资依赖度更高的城市表现得更为明显。

上述研究结论具有以下政策含义:首先,加强地方政府债务的限额管理,持续推进地方政府债券市场化发行制度改革,发挥市场主体对地方债券发行和使用的监督作用,强化地方政府债券融资过程中的合理性、资金使用的有效性。其次,加强地方政府债务资金支出的配置管理和债务项目的绩效治理,提高基础设施投资效率、债券资金配置效率和使用效益。在地方政府债务项目评估、筛选过程中融入绩效理念,逐步建立全生命周期的地方债务项目绩效管理制度,强化地方政府对债务项目的过程监控。第三,加快地方政府投融资体制改革,改变“重发行、轻绩效”的投融资理念。立足于对债务风险的防控,将规范地方政府债券市场化发行和改善企业投融资环境统筹考虑,促进投资主体多样化,实现公共投资和私人投资的合理匹配。最后,注重地区差异,创新地方政府债券的分类绩效管理体制,更加强调债券资金使用效率。加快地方税体系建设,改变地方政府过度依赖土地融资的收入结构,调整地方经济发展依赖房地产投资的单一结构,促进经济高质量发展。

文章来源:《金融研究》2021年第6期,本文为原文节选。