张斌:减税降费、资源统筹与增强财政可持续性

内容提要:近年来实施的大规模减税降费政策,在应对经济下行、缓解新冠肺炎疫情冲击、焕发市场主体活力、促进经济高质量发展等方面发挥了重要作用,但也应关注宏观税负持续下降、政府收支差额扩大引发的财政可持续问题。从短期看,通过大幅增加债务和动用长期积累的存量资金弥补阶段性收支缺口是必要的。从长期看,应在全口径预算框架内,从政府收入结构优化、预算管理制度和省以下财政体制改革入手,加强财政资源统筹,提高财政的可持续性。

2008年国际金融危机爆发后,我国开始实施减税降费政策。其中,2016年至2021年累计新增减税降费超过8.6万亿元。大规模减税降费政策在应对经济下行压力、缓解新型冠状病毒肺炎疫情(以下简称“新冠肺炎疫情”)冲击、扶持小微企业和制造业企业发展、鼓励创新创业、促进产业结构升级等方面发挥了不可替代的重要作用。同时,持续的减税降费与扩大财政支出政策也引发了社会各界对财政承受能力和财政可持续性的普遍关注。因此,厘清减税降费的政策目标,分析减税降费政策对财政运行的影响,从全口径预算收支的角度,研究通过财政资源统筹增强财政可持续性的政策措施具有重要的理论价值和实践意义。

一、减税降费的宏观背景与政策目标

从经济增速情况看,可以将2008年以来我国的宏观经济运行大体划分为三个阶段。第一个阶段为2008年至2011年,受国际金融危机的影响,我国经济增速由2007年的14.2%降至2008年的9.7%,2009—2011年则分别为9.4%、10.6%和9.6%。第二个阶段为2012年至2018年,这一时期的经济增速由2012年的7.9%降至2018年的6.7%。第三个阶段为2019年至今,2019年的经济增速降至6.0%,受新冠肺炎疫情的影响,2020年、2021年的经济增速分别为2.2%和8.1%,两年平均为5.1%(见图1)。

图1 中国GDP增长率(2007-2021年)

随着经济运行的阶段性变化和对经济发展阶段及其规律认识的持续深化,我国宏观经济政策的思路和具体措施也相应发生了深刻的转变。近年来经济增速的下行,有国际金融危机导致的外需下降等周期性因素,但主要原因是经济发展阶段的变化。在社会主要矛盾转化、中国特色社会主义进入新时代的历史背景下,我国经济已由高速增长阶段转向高质量发展阶段。推进供给侧结构性改革,促进经济发展方式转变,优化产业结构,实现经济增长由要素驱动、投资驱动转向创新驱动成为包括减税降费政策在内的宏观经济政策的主要目标。2015年供给侧结构性改革提出后,2015年至2018年我国的经济增速分别为7.0%、6.8%、6.9%和6.7%,保持了连续四年相对稳定的中高速增长。

2018年爆发的中美贸易争端是对我国经济运行产生重大影响的外部冲击,从季度GDP走势看,2018年第三季度的GDP增速为6.7%,到2019年第四季度降至5.8%。2020年年初延续至今的新冠肺炎疫情,叠加2022年2月爆发的俄乌冲突,不仅对全球经济形成了巨大的短期冲击,也将对全球产业链布局和世界经济发展格局产生深远而重大的影响。我国2020年、2021年两年GDP平均增速降至5.1%,2021年第四季度GDP增速仅为4.0%。尽管2022年第一季度GDP增速达到了4.8%,但受新一轮新冠肺炎疫情和俄乌冲突的影响,要实现全年5.5%的预期增长目标还需付出更大的努力。

综上所述,我国当前经济社会发展的内外部环境错综复杂,经济运行中周期性问题、结构性问题相互交织,同时还面临着中美贸易争端、新冠肺炎疫情和国际地缘政治格局剧烈变动导致的重大冲击。面对世界百年未有之大变局,按照把握新发展阶段、贯彻新发展理念、构建新发展格局的要求,减税降费政策要兼顾短期和长远,致力于实现两个方面的政策目标:一是在积极财政政策的总体框架内,着眼于应对短期的外部(外生)冲击,与支出政策和弥补收支差额的措施协调配合,以应对经济下行、实现“六稳”“六保”为目标,既要在总量层面促进经济增长目标的实现,又要在结构层面加强和优化针对特定群体、特定行业、特定类型企业的纾困帮扶政策;二是立足于构建新发展格局、将减税降费政策中的制度性安排纳入持续健全完善现代财税体制的总体部署,在推动经济社会高质量发展的同时,构建适应新发展阶段、稳定、可持续的政府收入体系。

二、减税降费对财政运行的影响

与2008年以来经济增速的三个阶段大体对应,我国减税降费政策总体上也经历了三个阶段的演变。

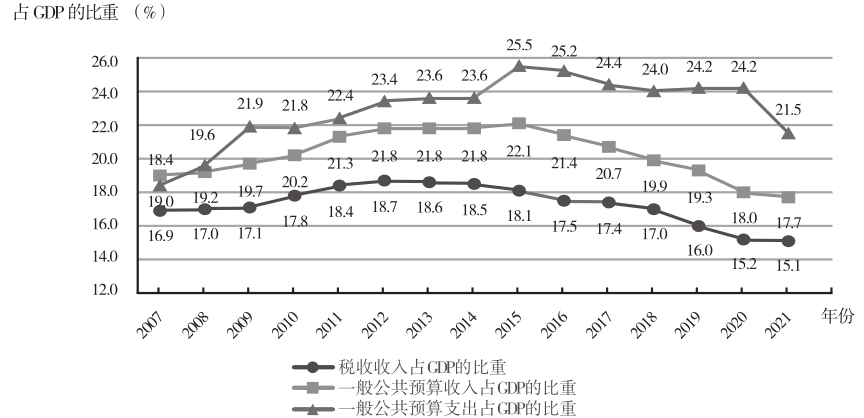

2008年至2011年期间,为应对国际金融危机的冲击,尤其是在2019年出口增速为负16%的情况下,宏观经济政策主要是立足于应对经济周期性波动的需求管理措施,就积极的财政政策而言,重点是通过以“四万亿”为标志的大规模基础设施建设拉动经济增长。这一时期的减税降费政策主要是结构性减税,税收收入和一般公共预算收入占GDP的比重仍保持了相对稳定的增长,分别由2008年的17.0%和19.2%增至2011年的18.4%和21.3%。

2012年至2018年期间,减税降费政策作为供给侧结构性改革“降成本”措施的重要组成部分,在积极的财政政策中发挥着越来越重要的作用。随着“营改增”改革的试点和全面推开、普遍性降费、小微企业所得税减半征收、企业研发费用加计扣除、个人所得税综合与分类相结合改革等一系列政策的实施,减税降费规模持续扩大,宏观税负水平开始下降,税收收入占GDP的比重在2012年达到近期峰值(18.7%)后持续下降,到2018年降至17.0%,下降了1.7个百分点。一般公共预算收入占GDP的比重则在2015年达到22.1%的近期峰值,到2018年降至19.9%,下降了2.2个百分点。

2019年开始,为应对中美贸易争端、新冠肺炎疫情的冲击,在2017年、2018年减税降费约1万亿元、1.3万亿元的基础上,2019年实施的更大规模减税降费和2020年针对疫情出台的大力度纾困帮扶等政策的减负规模分别达到了2.36万亿元和2.6万亿元,2021年新增减税降费的规模约为1.1万亿元。税收收入和一般公共预算收入占GDP的比重由2018年的17.0%和19.9%降至2021年的15.1%和17.7%,税收收入占GDP的比重与2012年相比累计下降了3.6个百分点,一般公共预算收入占GDP的比重与2015年相比累计下降了4.4个百分点。

从一般公共预算收支差额占GDP比重的情况分析,2015年一般公共预算支出占GDP的比重达到了25.5%的近期峰值,在2017年降至24.4%后到2020年保持了基本稳定,而一般公共预算收入占GDP的比重则持续下行,一般公共预算收支差额占GDP的比重从2014年的1.8个百分点扩大至2015年的3.4个百分点后,到2020年达到了6.2个百分点。这说明从总体看,2015年至2020年,减税降费在积极财政政策中发挥了主要作用,是一般公共预算收支差额扩大的主要原因。2021年,在税收收入和一般公共预算收入占GDP比重小幅下降的同时,一般公共预算支出占GDP的比重大幅下降,收支缺口缩小至3.8个百分点(见图2)。

图2 税收收入、一般公共预算收支占GDP的比重(2007-2021年)

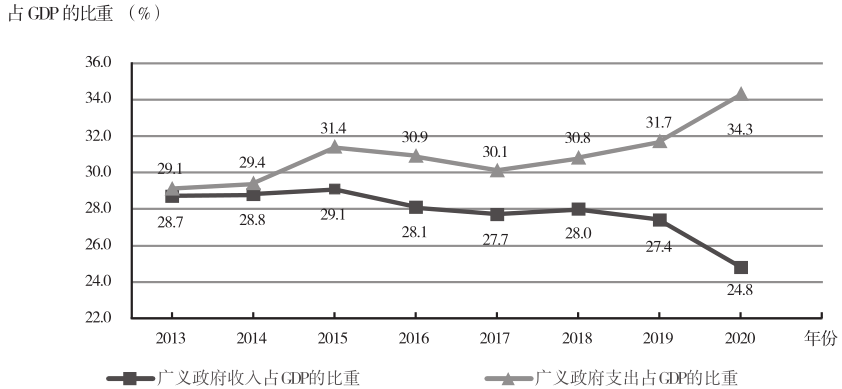

近年来的减税降费政策不仅涉及一般公共预算非税收入中的专项收入、行政事业性收费,还包括政府性基金和社会保险缴费。从不含国有土地使用权出让收入的广义政府收支占GDP的比重来看,2013年广义政府收入占GDP的比重为28.7%,2015年达到29.1%的近期峰值后,2019年降至27.4%,2020年降至24.8%,比2015年降低了4.3个百分点。从广义政府收支差额占GDP的比重看,2015年至2018年分别为2.3、2.8、2.4和2.8个百分点,随着地方政府专项债务发行规模的逐步扩大,2019年扩大至4.3个百分点,2020年更是达到了9.5个百分点(见图3)。

图3 广义政府收支占GDP的比重(2012-2020年)

三、收支差额弥补、资源统筹与财政可持续

如前所述,2015年供给侧结构性改革实施后,到2018年,一般公共预算支出、广义政府支出占GDP的比重都基本保持了稳中有降的态势。尽管一般公共预算收支差额有所扩大,但广义政府收支差额保持了基本稳定。但2019年后,面对中美贸易争端和新冠肺炎疫情的冲击,收支差额显著扩大,2020年更是达到了9.6万亿元,占GDP的比重高达9.5%。

9.6万亿元广义政府收支差额的弥补,主要依靠8.51万亿元的政府债务融资,其余部分为统筹各类财政资源,主要是从中央和地方预算稳定调节基金、全国社会保障基金调入资金及使用结余结转资金。此外,从一般公共预算看,还包括从政府性基金预算、国有资本经营预算调入的资金。2020年全国一般公共预算使用结余结转及调入资金的规模达到了26302.37亿元,其中,中央财政调入资金8880亿元,地方财政调入资金17422.37亿元。2022年《政府工作报告》提出,今年的退税减税规模约为2.5万亿元,其中约1.5万亿元用于留抵退税。而中央银行将依法向中央财政上缴结存利润,总额超过1万亿元,主要用于留抵退税和对地方转移支付。可以说,统筹使用存量财政资源和进行预算内部的资金调剂已经成为近年来应对收支缺口的政策措施。

从短期来看,为应对巨大的外部冲击实施阶段性大规模减税降费和扩大支出政策,通过大幅增加债务和动用长期积累的存量资金(含中央银行、特定国有金融机构和专营机构存量利润上缴)弥补收支缺口是必要的,但从长期来看则难以持续。

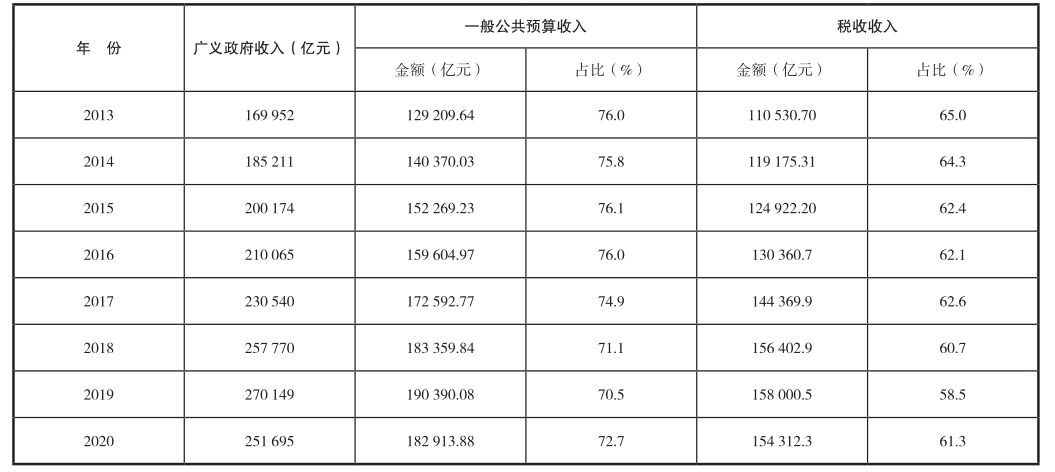

值得注意的是,持续的大规模减税降费也对全口径预算收入结构产生了深刻影响。2013年,不含国有土地使用权出让收入的政府收入中,税收收入的占比为65.0%,到2020年降为61.3%;一般公共预算收入的占比由2013年的76.0%降至2020年的72.7%(见表1)。如果将国有土地使用权出让收入计入政府收入,2013年国有土地使用权出让收入为41638.36亿元,到2020年增至84200.02亿元,税收收入和一般公共预算收入的占比则由52.2%和61.1%下降至45.9%和54.5%。

表1 一般公共预算收入、税收收入占广义政府收入的比重(2013-2020年)

按照对财政可持续的影响分类,减税降费政策可分为制度性的永久减税降费(如增值税转型改革、“营改增”改革、增值税降低税率改革、个人所得税费用扣除标准提高及增设专项附加扣除等)、阶段性的临时减税降费、缓缴税费及增值税留抵退税等影响政府现金流的政策三大类。其中,后两类减税降费政策对财政运行的影响是阶段性的,需要关注的是制度性永久减税降费及阶段性临时减税降费政策的长期化对财政可持续及政府收入结构的深远影响。因此,要按照构建新发展格局的要求,在保持宏观税负基本稳定的前提下,以健全完善现代财税体制为目标,在全口径预算框架内致力于通过政府收入制度的系统改革实现财政资源的结构优化和统筹安排,从而提高中长期财政可持续性。四、加强财政资源统筹、提高财政可持续性的政策建议《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》在加快建立现代财政制度部分明确提出了“加强财政资源统筹……完善跨年度预算平衡机制,加强中期财政规划管理,增强国家重大战略任务财力保障”的要求。“十四五”时期,在全口径预算视角下,加强财政资源统筹,提高财政可持续性可以从政府收入结构优化、预算管理制度和省以下财政体制等方面入手。

在政府收入结构优化方面,在减税降费政策提质增效、继续推进税制改革、优化税制结构的基础上,建议采取以下措施。一是面对人口老龄化带来的中长期社会保险基金收支压力,在划转部分国有资本充实社保基金的同时,要加快推进养老保险全国统筹制度,通过实施全国统筹调剂,增强基本养老保险制度的可持续性。二是提高国有资本收益的收取比例和上缴财政比例。近年来,国有企业盈利能力不断提升,2020年全国国有企业利润总额为37265.9亿元,同期全国国有资本经营预算收入为4774.55亿元,其中调入一般公共预算1725.7亿元,占比为36.1%。未来应根据国有企业经营情况提高收益上缴比例和调入一般公共预算的比例,提高国有资本对减税降费和扩大民生支出的支撑保障作用。三是进一步整合、清理、规范一般公共预算中的专项收入和政府性基金项目,结合税制改革尤其是地方税体系建设继续推进清费立税改革。

在预算管理制度改革方面,在加强中期财政规划管理、完善跨年度预算平衡机制的同时,要进一步推进全口径预算管理制度改革,主要措施包括:一是结合政府资产负债表和综合财务报告制度的推进,完善国有资本经营预算,将目前一般公共预算非税收入中的国有资本经营收入、国有资源(资产)有偿使用收入项目,政府性基金预算中国有土地使用权出让收入项目纳入国有资本经营预算,构建统一的基于所有权的国有资产(资源)经营预算。二是建议以目前已包括地方政府专项债务收支的政府性基金预算为基础,构建覆盖政府重大投资项目资金运行全过程的重大项目预算,将其作为有多种资金来源的政府重大投资项目的预算管理平台,以此提高政府投资资金的统筹和管理力度。

在省以下财政体制改革方面,针对部分基层政府债务负担沉重、收支缺口扩大、财政运行存在困难等问题,在进一步规范、优化中央与地方事权划分和转移支付制度,加强地方政府债务管理的同时,要按照建设全国统一大市场及发挥中央和地方两个积极性的要求,加快推进省以下财政体制改革。具体措施包括:一是要以基本公共服务均等化为目标,通过财政支出标准化等措施转变政府职能,弱化地方投资冲动,优化基层政府支出结构,建立稳定的基层财力保障机制;二是优化税费立法权的纵向配置,赋予地方政府必要的税政管理权,在条件成熟时,鼓励地方政府因地制宜,建设符合自身实际的地方收入体系。

此外,税务部门按照《关于进一步深化税收征管改革的意见》的要求,通过全面推进税收征管数字化升级和智能化改造提高税收征收率,对于减税降费背景下增强财政的可持续性也将发挥重要作用。

文章来源:《国际税收》,2022年第6期。