岳希明:收入再分配政策——国际经验及其对我国的启示

内容提要:本文从再分配的角度,以四个典型事实,通过比较中国的再分配政策和其他国家(地区)的再分配政策,尤其是发达国家的再分配政策,找出我国再分配政策的特点和存在的问题,继而找到我国财税体制在再分配方面的两个改革方向。

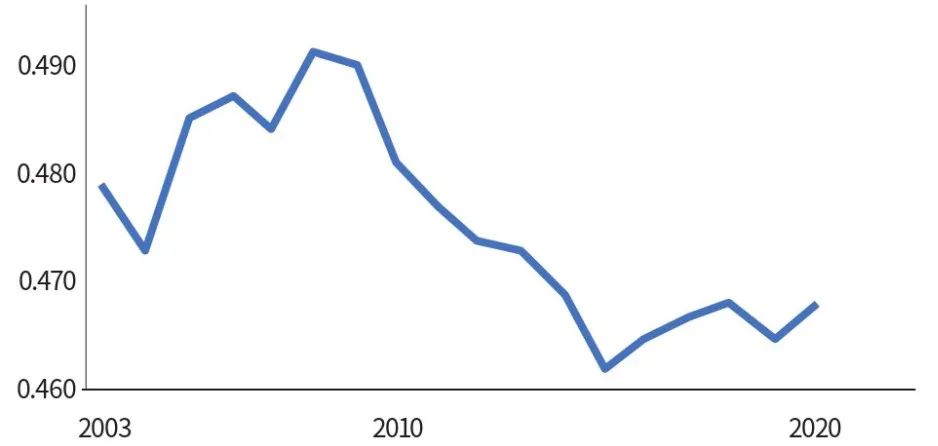

收入分配由初次分配与再分配组成,不同的人对收入分配的理解不一样。我个人关注的,主要是以基尼系数衡量的中国的收入差距,数值大了,那就说明收入差距扩大,如果这个数值小了,就是收入差距在缩小。一般来说基尼系数的取值是0-1,但很少有一个国家的基尼系数低于0.2,基本上在0.3-0.5之间,它的变动幅度是非常小的。

图1 2003-2020年全国人均可支配收入基尼系数

首先,根据居民收入的生成过程,各生产要素在初次分配领域根据他们对生产过程的贡献所取得的收入叫经营性收入。此外,财产性收入等都是初次分配领域的收入。初次分配之后,进入再分配领域,经个人所得税、转移支付所取得的最后收入是可支配收入,即居民家庭在市场上得到的市场收入加上政府的转移支付为总收入,在总收入基础上,缴纳个人所得税和社会保障缴费,最终得到的收入为可支配收入。

收入再分配政策有两种工具手段:一个是个人所得税,即对高收入人口进行课税;另一个是社会保障支出(又称政府转移支付),即政府通过养老保险、医疗保险或者其他社会保障项目向居民家庭进行的转移支付。衡量某一项再分配政策是否降低了收入差距或者在多大程度上降低了收入差距,最直观的办法就是比较政策介入前后的收入不平等程度。以个人所得税为例,衡量方法为比较税前与税后的基尼系数,如果税后基尼系数变小了,说明个人所得税缩小了收入差距。

下面从再分配的角度,以四个典型事实,通过比较中国的再分配政策和其他国家(地区)的再分配政策,尤其是发达国家的再分配政策,找出我国再分配政策的特点和存在的问题,继而找到我国财税体制在再分配方面的两个改革方向。

一、四个典型事实

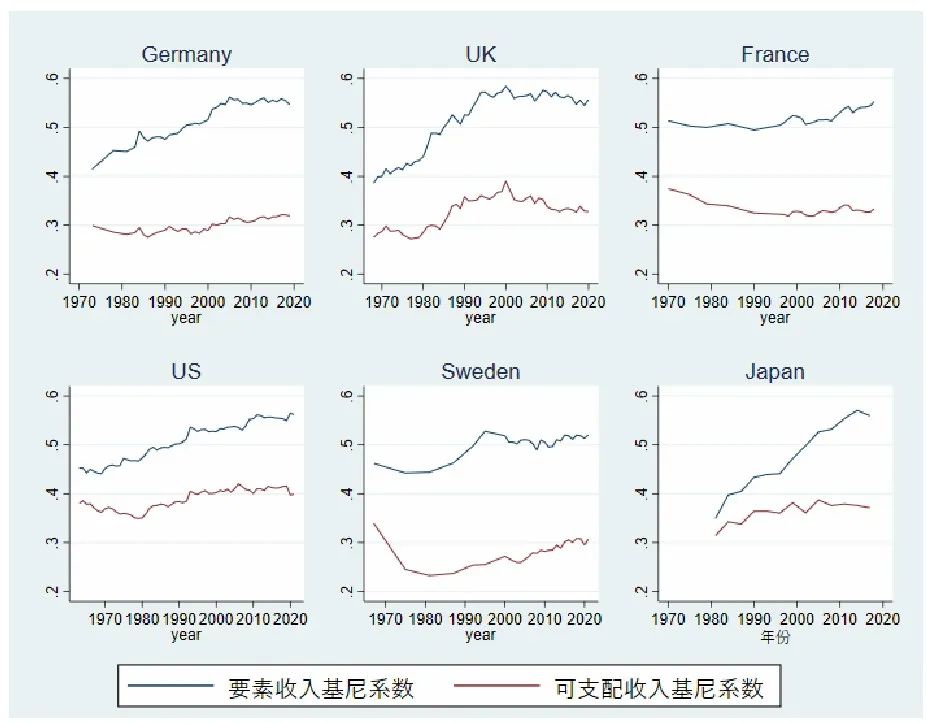

事实一:再分配政策是缩小居民收入差距最有效手段。可支配收入基尼系数的变化趋势在很大程度上追随市场收入基尼系数的走向,但二者之间的差距完全是再分配政策作用的结果,没有再分配政策,各国可支配收入基尼系数不会降至0.4以下。

图2 几个国家之间的基尼系数比较

经济发展水平越高,收入再分配效应越大。可支配收入基尼系数随经济发展水平提高而下降的关系,不取决于市场力量,是由再分配效应随经济发展水平的提高而增强的关系带来的。

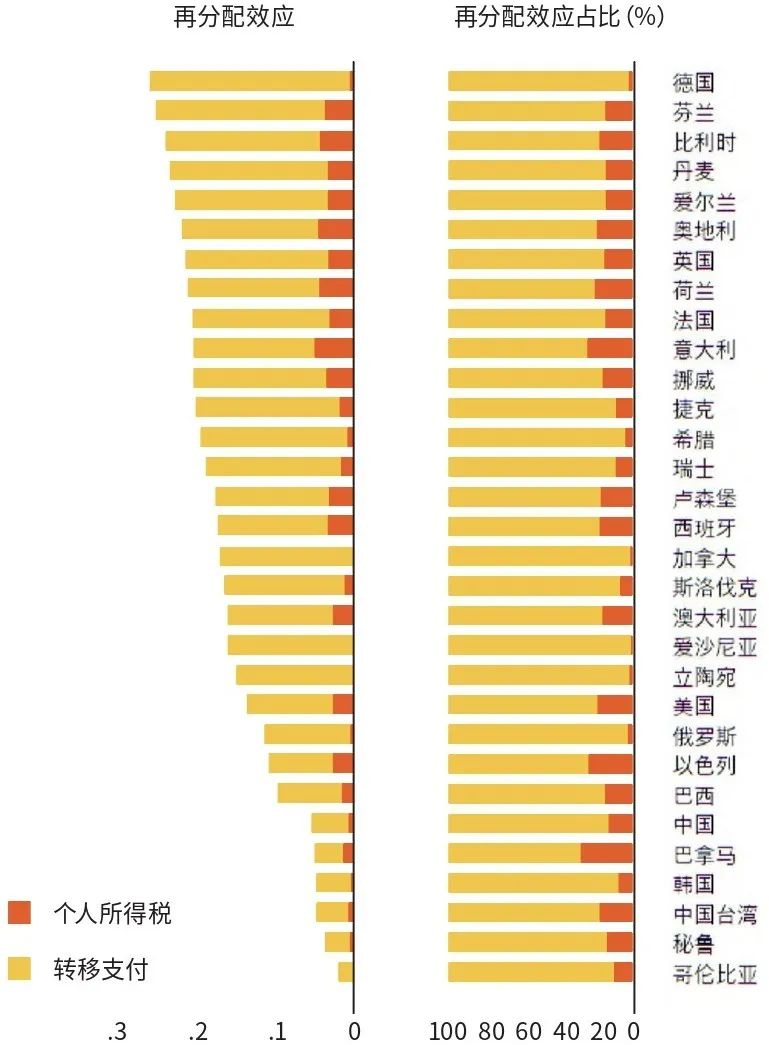

事实二:社会保障支出(政府转移支付)的再分配效果远大于个人所得税。个人所得税的收入分配效果取决于其累进性和规模。个人所得税要缩小收入差距,税负要向高收入人口倾斜。只有个人所得税税率随着收入水平的上升而上升、与收入呈正相关关系,个人所得税才能缩小收入差距。而正相关关系就是所谓的累进性,税负的分配倾向高收入人口。在累进性一定的情况下,个人所得税在多大程度上能够缩小收入差距,则取决于个人所得税的规模。转移支付的作用对象不是高收入人口,而是低收入人口。转移支付通过提高低收入人口的收入水平来缩小收入差距,因此累进性变成负数,其绝对值越大说明资金分配越倾向于低收入人口。在规模一定的情况下,累进性越大,缩小收入差距的程度也越大。转移支付的收入分配效应占一个国家再分配效应87%左右,而个人所得税只占13%左右。这个结构跟国家几乎没有关系,无论是有较强再分配效应的发达国家,还是有较弱再分配效应的发展中国家,都改变不了社会保障支出在整个再分配效应中起决定性作用的事实。

图3 个人所得税与转移收入再分配效应及其占总效应的比重

根据LIS数据31个国家和地区的计算结果,再分配总效应中转移支付占比均值为86.60%,最小值71.96%(巴拿马),最大值99.09%(爱沙尼亚),占比超过90%的有瑞典、捷克、韩国、苏洛伐克、希腊、俄罗斯、立陶宛、德国、加拿大和爱沙尼亚等10国。中国大陆为86.75%,与样本均值大致相等。

目前,国家统计局公布的我国基尼系数是0.468左右,而高收入国家的基尼系数一般在0.4以下。如果在未来五年或者十年,中国避开中等收入陷阱进入高收入国家,那个时候如果想把基尼系数降低到0.4以下,主要依赖的应当是转移支付,个人所得税的作用是不够的。

为什么社会保障支出或政府转移支付的效应比个人所得税大?这主要是因为累进性。正是由于转移支付的累进性,社会保障支出对低收入人口的倾斜程度要比个人所得税对高收入人口的倾斜程度大得多,所以最终导致转移支付的再分配效应远远大于个人所得税。

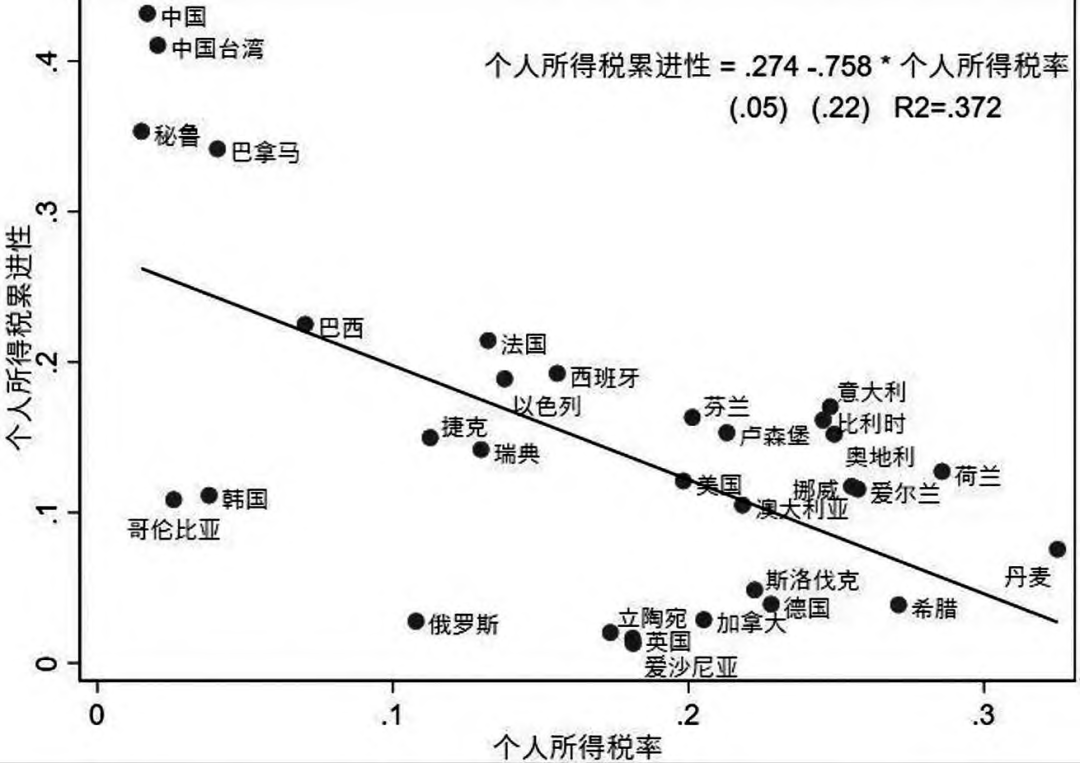

事实三:平均税率(规模)和累进性是个人所得税再分配效应的两个决定因素,规模的作用远远超出累进性,且税率与累进性之间呈现负相关关系。税率跟收入之间是正相关关系,收入越高,用于缴纳个人所得税的比例也高,即累进性;规模即平均税率,指的是从居民家庭总收入中通过个人所得税能拿出来多少。如果想让个人所得税发挥缩小收入差距的作用,它必须是累进的,否则它是累退的,这决定了个人所得税是扩大还是缩小收入差距。在累进性一定的情况下,个人所得税的规模几乎决定了再分配效应的大小。

图4 个人所得税税率及其累进性之间的相关关系

上图表明,个人所得税的税率和累进性之间存在负相关关系,即个人所得税的累进性将随着规模的增加而降低(替代关系)。为了增强个人所得税的再分配效应,在保持个税累进性的前提下,尽力征收更多的个人所得税。比如英国的个人所得税税率比较高,但累进性就比较低。为了加大个人所得税的再分配效应,应当选择高税率、低累进性组合,这也是发达国家的模式。如丹麦、德国、爱尔兰这些都是发达国家,它们选择的都是高税率、低累进性组合,但是我们国家现在选的是低税率、高累进性,最后导致我们国家的个人所得税再分配效应非常小。

个人所得税的规模提高之后,累进性会减弱。高税率和高累进性两者之间不兼容,也就是说想在个人所得税征到很多税收收入的同时将税负集中在高收入人口上是不可行的。要想从居民那里取得更多的个人所得税,必须让更多的人进入个人所得税的纳税行列,这样才能提高平均税率。这个分析结论对我们国家未来的改革方向是非常重要的。

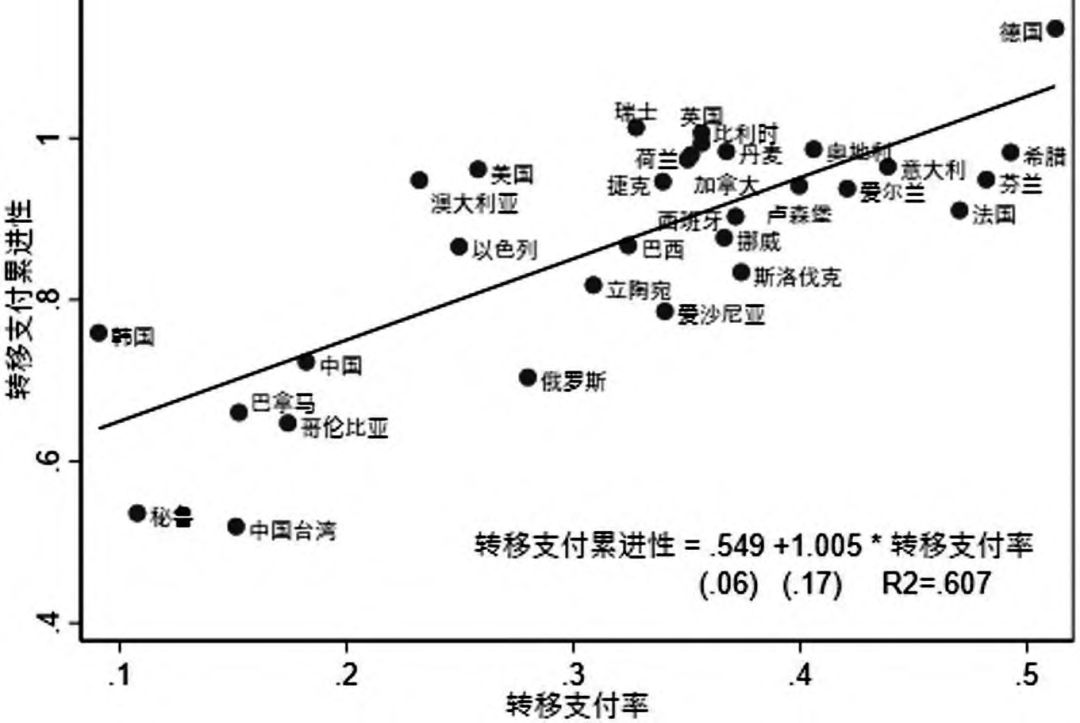

图5 转移支付率和累进性之间的相关关系

事实四:转移支付率与累进性之间呈现显著的正相关关系,具有显著的政策含义。图上横轴为转移支付率,指的是转移支付和居民收入之间的比率。如图,转移支付率与累进性之间有正相关关系,即转移支付的累进性将随着规模扩大而加强。累进性越强表示转移支付资金或社会保障资金的分配向低收入人口的倾斜程度也越强。由于转移支付率与转移支付的规模正相关,转移支付的规模也就和转移支付的累进性正相关,意味着只有在转移支付规模比较大的时候才能实现对低收入人口的倾斜。养老保险等社会保障最主要项目惠及的依次是公务员、大企业雇员、农民、小个体经营者,非正规从业人员是社会保障体系的最后受益者。在转移支付规模比较小的时候,几乎投不到低收入人口身上,只有转移支付资金规模扩大时,低收入人口才能从社会保障支出中受益。

社会保障支出随其规模的扩大,向低收入群体倾斜的国际经验不是自动发生的,在此过程中,需时刻注意和努力将社会保障支出向低收入群体倾斜,在扩大对低收入人群覆盖面的同时,在待遇水平上缩小与其他群体之间的差距。

社会保障中最重要的是养老保险。养老保险制度的发展历史表明,无论是美国还是日本,这些发达国家的养老保险最初涵盖的是公务员,之后是大企业,再之后是小企业,最后才覆盖到非正规就业的人和农民身上。因此,养老保险最初覆盖的并不是低收入人口,而是公务员、大企业。只有在社会保障覆盖面扩大时,农民和一些非正规就业人群才能被涵盖。但同时待遇差距也很大,一般是公务员最高,大企业次之,农民和其他非正规就业人员最低。这种模式把养老金给到高收入人口,没有给到最需要的农民和非正规就业人员。不过在历史发展过程中,随着发展水平的提高,它们之间的差距在逐渐缩小。

虽然中国目前的社保体系不尽如人意,但是也符合社会保障体系的发展规律。从覆盖面看,改革开放之后,最早被养老保险覆盖的也是公务员、大企业,现在基本上做到全覆盖了。从养老金待遇水平看,公务员最高,企业职工次之,之后是城镇居民,最后是农村居民。这种模式恰恰符合一个国家社会保障网络向低收入人口的倾斜或者把低收入人口涵盖进来的趋势,只有社会保障网络比较健全、社会保障支出规模较大的时候,这种倾斜和覆盖才成为可能。

二、两个改革方向

扩大个人所得税规模。目前,我们国家个人所得税虽然累进性很强,但规模太小,收入分配效应非常低。未来改革的方向是扩大个人所得税的规模。最可行的做法是不宜制定过高的基本费用扣除标准,随着居民收入水平的提高,让更多的人缴纳个人所得税。如果国家想充分发挥个人所得税的收入分配效应,提高平均税率是必由之路。政府要想加大个人所得税的调节作用,一定要提高规模,累进性并不重要。

增加社会保障投入。目前,我国社会保障资金规模过低,有限的资金主要集中在公务员等少数行政事业单位、公职人员。过于集中且小规模的社会保障资金使我们国家的社会保障支出的收入分配效应非常小。未来改革的方向是要增加社会保障投入,把投入增量主要用在农村人口和低收入人口身上。在合理范围内调整行政事业单位退休人员养老金,与此同时,增加农村居民养老金。今年“两会”期间,李强总理提出:农村居民养老金增加20元。我非常支持这一点,原因是之前农村居民基础养老金都是几元几元地增长,这次增加20元,跟以前相比,增长幅度非常大,效果也会很明显。

文章来源于《浙江经济》2024年第6期,作者:岳希明,中国人民大学财政金融学院教授、财税研究所高级研究员。