朱青:论税务部门征收非税收入的重要意义

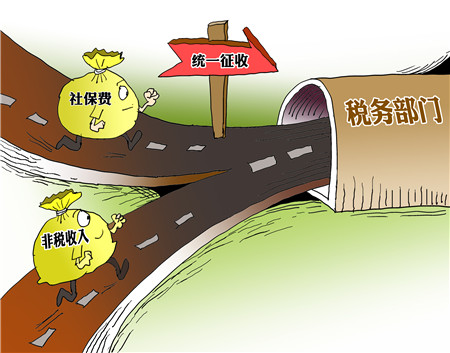

核心提示:以社会保险费为代表的非税收入,作为政府财政收入的重要组成部分,将在国地税机构合并完成后,统一交由税务部门征收。本文分析了非税收入的属性,及其目前在征管过程中存在的问题,并结合非税收入交由税务部门征收的重要意义对我国财政资金征管方式的改革提出了相关建议。

朱青教授

近期,中共中央印发的《深化党和国家机构改革方案》中明确提出:“将省级和省级以下国税地税机构合并,具体承担所辖区域内各项税收、非税收入征管等职责。”这一改革方案传达出两个信息:一是国税地税机构合并;二是非税收入由税务部门征收。根据财政部印发的《政府非税收入管理办法》,非税收入是指除税收以外,由各级国家机关、事业单位、代行政府职能的社会团体及其他组织依法利用国家权力、政府信誉、国有资源(资产)所有者权益等取得的各项收入,比如行政事业性收费收入、政府性基金收入、社会保险费收入、罚没收入、国有资源(资产)有偿使用收入、国有资本收益、彩票公益金收入,等等。

目前,非税收入的征收机构比较复杂,有财政部门,也有由财政部门委托的部门和单位;尤其是其中的社会保险费,其征收机构既有税务部门也有社保部门。下一步,哪些非税收入由税务部门负责征收还需要进一步深入研究,但《深化党和国家机构改革方案》中十分明确的一点是,“为提高社会保险资金征管效率,将基本养老保险费、基本医疗保险费、失业保险费等各项社会保险费交由税务部门统一征收。”本文拟就社会保险费为代表的非税收入交由税务部门征收的意义谈一点粗浅的看法。

一、税务征收有利于提高非税收入的征管效率

提高非税收入的征管效率,就是要以尽量少的人、财、物投入取得既定的非税收入。目前非税收入由多部门分散征收,这些部门势必要投入一定的人力、物力和财力。而与此同时,我国现有税务大军近80万人。营改增全面推开后,取消了营业税,原地税部门普遍出现“吃不饱”的问题。国税地税机构合并后,将社会保险费等非税收入划给税务部门征收,可以在一定程度上缓解这种局面。特别是这次机构合并强调“瘦身”与“健身”相结合,并不一味地强调裁员,这就有条件通过“加任务”的方式来提高税务大军的人员征收效率。而另一方面,一部分非税收入划到税务部门统一征收后,其他部门就有可能腾出更多的人力、物力来履行其职责,这也会提高这些部门的工作效率。

特别需要指出的是,税务部门征收非税收入也有其自身的优势。一是税务部门有一支专业的征收队伍,这其中就包括税(费)源分析、纳税评估、税务稽查等专业人员,这些人员都经过多年的培训,有丰富的实战经验,完全能胜任非税收入的征收工作;二是税务部门的征收手段先进,金税工程三期早已上线,税务与工商、公安、海关、社保等部门已经或即将联网,通过大数据、云计算等科技手段,可以大大提高非税收入的征管效率;三是税务部门与缴费单位常年打交道,在征税的过程中对这些单位的基本情况早已了如指掌,比如社会保险费的缴费基数是职工工资总额,而税务部门在征收企业所得税和个人所得税时都已经掌握这个数据,这样在征收社会保险费时就十分便利和精准。

二、税务征收有利于保障非税收入的安全性

目前很多非税收入是各部门自收、自支,这不符合公共资金多部门共管、相互监督的原则。现代政府组织理论和规制经济学理论都主张对一种经济活动要由多个政府部门进行管理,认为这种管理模式有利于抑制腐败行为的发生。法国著名经济学家拉丰(Jean-JacquesLaffont)在他的《分散规制者以对付共谋行为》一文中就提出,要防止规制者和被规制的利益集团结成联盟,这是分权理论的基础。分权理论的假设前提是政府管理部门存在着一些不能洁身自好者,他们可能会利用手中的权力来追求个人利益,从而损坏公众的利益;如果将一项事业的管理部门分散化,让不同的部门或不同的规制者只能从中获得部分信息,那么就会减小各个部门或规制者的权力,从而有利于抑制以权谋私,使社会福利最大化。

非税收入的征收也是如此,如果让非税收入的使用者自己征收,没有一定的外部监督和相互制约,那么很容易出现多征或漏征的状况。本着这个原则,非税收入应尽可能地实行“税务收、财政管、部门支、审计查”的多部门共管模式,即:由税务部门征收非税收入,并纳入财政预算管理,再由相关部门或单位将这笔收入支付给用款单位或个人,整个非税收入的“收、支、管”全过程都要接受审计的监督。这有利于规范权力的运行,实现各部门相互制约监督,进而更好地保障非税收入的安全性、提高资金征收和使用效率。

三、税务征收也是非税收入财政资金属性的要求

众所周知,税务部门是政府财政收入的主要征收机构。在国外,税务部门不仅征税,而且也征收非税收入。正因为如此,很多国家的税务部门不叫“税务局”,而叫“收入局”。例如,美国叫“国内收入局”(InternalRevenueService);加拿大叫“收入局”(RevenueAgency),英国叫“皇家税务与海关总署”(HMRevenue&Customs)。也有的国家政府的征收机构就叫税务局,如澳大利亚税务局(AustraliaTaxOffice),但它们也负责征收政府的一部分非税收入。根据国际货币基金组织(IMF)对政府财政收入的分类,财政收入包括税收收入、社会保险缴费、赠予和其他收入;其中,其他收入又分为政府的财产收入(包括出租和转让收入)、商品和服务收入、罚没收入。而从性质上分,上述财政收入大致又可以分为税、捐、费三大类:“税”是政府凭借政治权力强制、无偿地取得财政收入的手段;“捐”是政府专门为了某项计划(如社会保险)而强制征收的缴费,又称为目的税(earmarkedtax);“费”则是政府向企业或个人提供某些资源或服务时收取的对价或报酬。

在不同的国家,这三大类财政收入的比例结构不尽相同,突出地表现在:有的国家财政收入中税收多一些,有的国家捐(主要是社会保险缴费)多一些。例如,2015年,德国的财政收入中,税、捐、费的比例为1∶0.71∶0.2,奥地利为1∶0.53∶0.21,瑞典为1∶0.09∶0.13,丹麦为1∶0.02∶0,澳大利亚为1∶0∶0.24。财政收入中税、捐、费的结构不同,主要是因为各国举办社会保障计划的方式不同造成的,德国、奥地利、法国等国家倚重社会保险方式,所以其社会保险缴费在财政收入中占的比重就大,而瑞典、丹麦、澳大利亚等国的社会保障计划主要是用一般税收筹资的普遍津贴或社会扶助,所以社会保障缴费的比重就很低。

另外,各国政府在筹集财政收入时对“费”的依赖也不尽相同,捐税高的国家往往轻费,而税收负担较轻的国家往往倚重收费。由于各国在筹集财政收入时使用税、捐、费的比例结构不同,社会保险缴费的征收机构也不同,这样,其税务部门征收上来的收入占全部财政收入的比重也有很大的差距。例如,爱沙尼亚、拉脱维亚、秘鲁和瑞典等国家税务部门课征的收入占财政收入的比重都在80%以上,荷兰、匈牙利、爱尔兰、罗马尼亚、丹麦等国家这个比重也在70%以上;但韩国、斯洛伐克、印度尼西亚、波兰、瑞士和日本该比重却不到40%。

我国《政府非税收入管理办法》第四条就指出:“非税收入是政府财政收入的重要组成部分。”这其中的非税收入既有强制性的捐的形式,也有收费的形式。实际上,目前税务部门负责征收的教育费附加、城市维护建设税、文化事业建设费等就具有捐的属性。而社会保险费作为一种目的税(捐),目前全国只有二十多个省是由税务部门征收,而且多数省还只是停留在税务代征或部分征收阶段,离全责征收还有一定的差距。《深化党和国家机构改革方案》明确提出社会保险费要交给税务部门统一征收,这是社会保险费的属性所要求的,而且笔者理解这种征收还应当是全责征收,即税务部门要核定各单位的社会保险缴费基数,而不是被动地去“敛钱”。根据中央的部署,下一步,财政收入中具有捐税属性的非税收入都应当划给税务部门负责征收,一些收费如果适合也可以划给税务部门征收。

原文参见:朱青、胡静《论税务部门征收非税收入的重要意义》,《税务研究》2018年8月。

责任编辑:詹静楠