张文春: 2006-2015年全球主要税种的变化趋势

2006—2015年全球主要税种的变化趋势

核心提示:2006—2015年这10年来,经济全球化下日益激烈的国际税收竞争迫使各国降低本国的公司所得税税率;个人所得税税率持续下降;间接税特别是增值税的中性特征使得各国对其依赖程度提高,税率上升。本文分别从公司所得税、个人所得税以及间接税三个方面进行分析。

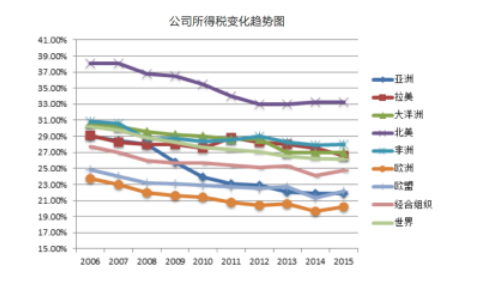

公司所得税

纵观全球数据,公司所得税税率的大趋势是下降的,从2006年起至今,各国纷纷选择降低本国的公司所得税税率。世界平均水平从30%以上一直下降到30%以下,目前公司所得税税率的世界平均水平约为26%。

在国际税制改革的进程中,各国选择降低税率的原因之一就是为了使本国对资本所得课税的税率低于邻近国家的税率,以便吸引国际资本,在税收竞争中处于有利地位。这导致公司所得税税率在世界范围内趋同,一体化程度增强,促进了资本要素的跨国流动。

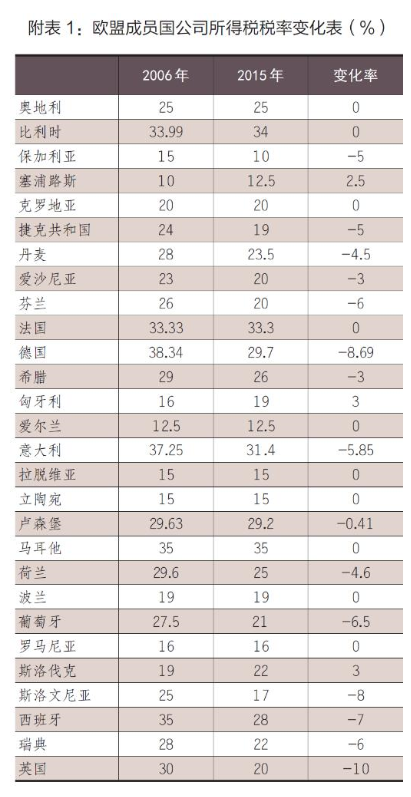

经济一体化程度最高的欧盟,公司所得税税率在世界范围内也是最低的,自2006年的24%下降到目前的22%。避税天堂卢森堡和荷兰的税率分别定为29.2%和25%,爱尔兰保持了欧盟中较低税率12.5%,拉托维亚、立陶宛和罗马尼亚平均税率为15%。2015年,保加利亚的税率最低,为10%;马耳他的税率最高,为35%。减税中变化较大的国家有英国(降低了10%)、德国(降低了8.69%)、斯洛文尼亚(降低了8%)、西班牙(降低了7%)。大部分国家选择降低税率的同时,部分国家却选择增加税率,如塞浦路斯、匈牙利和斯洛伐克,各国税率趋同,目标定位为22%。

北美地区保持了最高的公司所得税税率水平,从2006年的38%下降到2015年的33%,在世界范围内依然税率水平最高,两个代表国加拿大和美国2015年税率分别为26.5%和27.14%。

亚洲作为全球平均税率下降最大的地区,从2006年的29%下降到2015年的22%,下降了7个百分点,这与亚洲多为新兴的发展中国家有关。2015年,我国香港、澳门和台湾均维持在较低的税率水平,分别是16.5%、12%和17%,我国企业所得税也从33%下降到25%,减税力度较大。新加坡由30%下降到17%,韩国也由27.5%下降到24.2%。日本依旧维持了较高的公司所得税税率水平,由40.65%下降到33.06%,类似国家还有印度,税率维持在34%左右。

非洲的公司所得税税率变化不大,从2006年的30.82%下降到2015年的28%左右。类似变化率的还有拉美地区,从29%下降到26.61%,两地区的变化率均在2.5个百分比左右。其中,拉美地区是全球公司所得税税率变动最小的地区。大洋洲的两个主要国家,澳大利亚这几年一直保持其30% 的公司所得税税率,新西兰则从33%下降到28%。

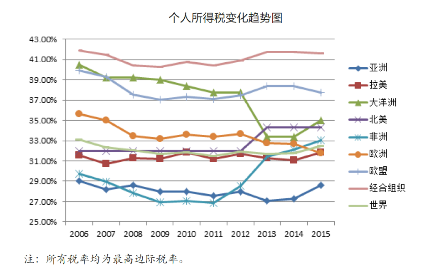

个人所得税

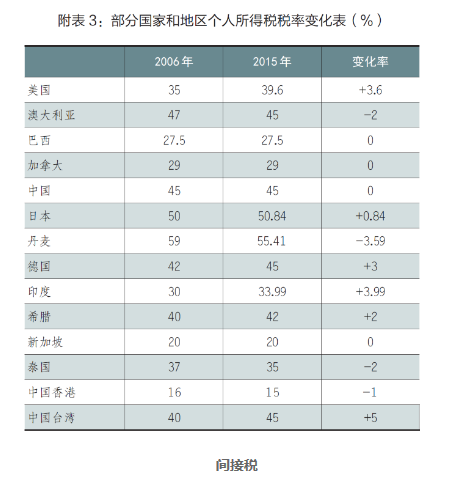

从2006年起至今,个人所得税税率总体是下降的(从33.08%下降至32.44%),但非洲和北美的个人所得税税率呈增长趋势,拉丁美洲个人所得税税率变化不大。就世界范围来看,个人所得税税率差异在缩小且有下降的趋势。目前,个人所得税税率的世界平均水平约为32.44%。

欧洲方面,个人所得税税率呈下降趋势,从2006年的35.62% 持续下降至2015年的31.8%,这是因为近些年欧洲国家面临高失业、低增长的困扰,各国为提振经济普遍推行积极财政政策,尤以所得税减免为主。具有代表性的福利国家丹麦由59% 下降至55.41%,但德国个人所得税税率比较稳定,自2007年涨至45%后一直未有变化。

北美地区个人所得税税率有所上升,由32 %上升至34.3%,这主要是由美国税率上升所致(由35%上升至39.6%),而加拿大这些年税率未变,一直为29%。

非洲个人所得税税率有了显著上升,是近几年六大洲中增长最快的地区,从29.73%上升至33.04%,这主要出于稳定税收来源、调节收入差距等考虑,进而提高了个人所得税比重。

亚洲和大洋洲个人所得税税率有了不同程度的下降。亚洲从29.04% 降至28.63%,这主要源于泰国等国家的个人所得税税率调低,日本等发达经济体个人所得税税率有所上升,我国、新加坡等国家个人所得税税率一直保持不变;大洋洲主要国家澳大利亚个人所得税税率从47%降至45%。

拉美地区个人所得税税率变化不大,从31.58%变至31.87%,大部分国家税率保持不变。

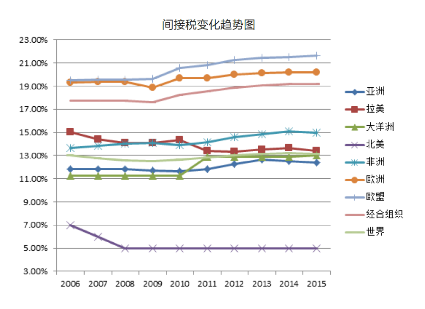

间接税

从130多个国家间接税税率的汇总数据中可以看出,世界间接税平均税率从2006年的13% 增至2015年的13.16%,虽然变化幅度不是很大,但是也说明了从全球来说间接税的税率呈上升趋势,大部分国家加大了对间接税的征收力度。

亚洲国家的间接税税率从11.8% 缓慢波动上升到12.39%。其中印度近4年来税率提高了1.5个百分点到14%,印度对于农产品、IT产品的增值税税率比较低,主要是对汽油产品、白酒和啤酒的增值税税率在20% 以上。日本近两年的平均消费税税率从5% 提高到8%。

非洲国家的间接税税率从13.64%上升到15%。其中苏丹这10 年间间接税税率从10%上升到17%,其对电信业务的征税率达到了17%,摩洛哥的增值税税率在20%。

大洋洲国家的间接税税率从11.25%上升到13%。拉美国家间接税税率从15.03%下降到13.38%,但是个别拉美国家的税率却在上升,比如巴拿马从5%到7%,洪都拉斯从12%到15%。北美国家的间接税税率也是呈现下降趋势,从7%到5%。

欧盟国家的间接税税率一直都比较高,呈现一种缓慢增加的趋势,已到20%以上,这与其完善成熟的间接税制度不无关系。2015年,匈牙利的间接税平均税率是全球最高的,达到了27%,芬兰是24%,法国是20%,比利时是21%,希腊是23%,希腊对于烟草产品和交通运输征税比较高。另外,欧盟国家税率的提高主要是采取了一些环境保护措施,如对含硫和含铅的汽油征比较重的税、建立燃油消费税税率逐步调增机制等。

经合组织的间接税平均税率也呈现上升的趋势,从17.73%到19.18%,增值税筹集收入的作用十分显著,另外一个主要原因也是对燃油、烟草等消费税税率的上调,其中2009年到2010年上升了0.62个百分点,是各国应对经济危机采取措施的调节因素。

(注:本文的数据全部来自毕马威会计师事务所的统计资料)